PV-Steuerleitfaden

|

|

||

|

Wie rentabel ist es denn, wenn ich zur Regelbesteuerung optiere und im sechsten Jahr wieder zur Kleinunternehmerregelung wechsle? Ein Beispiel zur Veranschaulichung: Anschaffungskosten brutto PV 25 kWp kWp [kWpeak, Spitzenleistung] EUR 28.000,- Vorsteuer EUR 4.666,67 Anschaffungskosten netto EUR 23.333,33 Afa EUR 1.166,67 Eigenverbrauch 30% (Annahme immer gleich hoch) Rückerstattung VSt EUR 4.666,67 Eigenverbrauch USt je Jahr: EUR 70,- USt Eigenverbrauch 5 Jahre: EUR 350,- Ersparnis EUR 4.316,67 Hierbei unberücksichtigt blieben weitere Vorsteuern durch Rechnungen des Netzbetreibers, Steuerberaters, etc. Zu beachten ist allerdings auch, dass bei der Regelbesteuerung jährlich eine Umsatzsteuererklärung und quartalsweise eine Umsatzsteuervoranmeldung abzugeben ist und dass dies auch Kosten verursacht, sollte man nicht selbst dazu im Stande sein. Was für Vorteile hat es die PV-Anlage über eine Gesellschaft bürgerlichen Rechts (GesbR) „laufen“ zu lassen? Man kann die PV-Gewinne auf mehrere Personen aufteilen und, wenn sinnvoll aufgesetzt, die Steuerlast reduzieren. Dies ist auch ohne GesbR möglich, jedoch ist die Verteilung der Gewinne und der Vorsteuerabzug nur über eine Personengesellschaft realisierbar. Die GesbR bietet sich hier an, da hier kein Notar/Rechtsanwalt zur Gründung notwendig ist und der Gesellschaftsvertrag nicht der Schriftform unterliegt, wobei dies dringend zu empfehlen ist. Sind die PV-Erträge sozialversicherungspflichtig? Soweit die Jahresgewinne nicht die Versicherungsgrenze von EUR 5.830,20 (2022) überschreiten, entsteht keine SV-Pflicht. Sollte bereits eine weitere selbstständige Betätigung vorliegen, sollte man den PV-Gewinn bei seiner Planung ebenfalls berücksichtigen. Ist auf PV-Erträge eine Grundumlage an die WKO zu entrichten? Nein, da gemäß § 2 (1) Z 20 Gewerbeordnung 1994 Elektrizitätsunternehmen von der Gewerbeordnung ausgenommen sind, eine Mitgliedschaft in der WK ist daher nicht notwendig. Weitere Informationen zu einigen relevanten Themen findet ihr unter folgenden Links: https://pvaustria.at/wp-content/uploads/2022-Steuerleitfaden-Auflage_5-1.pdf https://www.wko.at/service/steuern/pauschalierung-fuer-kleinunternehmer.html https://findok.bmf.gv.at/findok?execution=e100000s1&segmentId=c8819641-3369-4808-8076-42c7d6f47d95 https://www.seminaroberlaa.at/static/content/e38660/e84594/e85304/e93895/e94110/e94111/file/ger/82-86.pdf?checksum=651974d03704b2fdabc08b29ee9525dda3c238b0#:~:text=Im%20Fall%20eines%20Grundst%C3%BCckes%20betr%C3%A4gt,allen%20anderen%20Gegenst%C3%A4nden%205%20Jahre

|

||

|

||

| Hallo Baumau, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

Steht es schon fest, dass die Möglichkeit zur degressiven Afa mit 31.12. auslaufen wird? Ein Steuerberater meinte im Sommer diese Regelung sei ins ~"unbeschränkte Recht"~ übergegangen, ein Beamter vom Finanzamt meinte im Telefonat für ihn sehe es so aus, als ob die Regelung verlängert werden würde. |

||

|

||

|

r vielen, vielen Dank @Baumau für diese gut zusammengefassten Infos. Ich hoffe einige der vielen planlosen Steuerberater lesen sich das auch durch... Ich kann aus eigener Erfahrung sagen, da kennen sich wohl nicht viele aus. Wobei das aber auch nicht verwunderlich ist, ändert sich doch der Sachverhalt gefühlt alle 3 Wochen. Wird noch spannend wie und ob die Zufallsgewinnabschöpfung über 20kW Anlagen da mitspielt oder nicht. Anfang Dez. "sollten" wir Klarheit bekommen. Vorher überleg ich mir eh nix mehr und warte mal ab. Aber dann werd ich wohl auch Meister Baumau für die ersten Steuerbescheide beauftragen... der Rest wird dann eh gehen. Nichtsdestotrotz: "einfacher" hats uns der Gesetzgeber aus meiner Sicht mit den ganz neuen Wischi-Waschi Gesetzzeilen nicht gemacht... Und grad aus meiner Sicht als Techniker ist das wirklich fast Katastrophal blöd gelöst. Keiner der das Thema aus technischer Sicht angeht, ist sich wohl bewusst, wie viele zig 1000 Steuer-Spielchen und Varianten es bei der Sache gibt. Und dass man mit der komplett gleichen Anlage, zwei völlig Unterschiedliche wirtschaftliche Erträge rauszutzln kann, je nach Steuer-Strategie... 🙄 |

||

|

|

||

|

||

|

"In den meisten Fällen wird es daher in den Anfangsjahren Sinn machen die Einnahmen-Ausgaben-Rechnung gem. § 4 Abs. 3 EStG mit der degressiven Abschreibung und sonst. Aufwendungen durchzuführen und sobald die Aufwendungen (durch eine geringere degressive Abschreibung) stark gesunken sind, die Kleinunternehmerpauschalierung zur Gewinnermittlung heranzuziehen, da die pauschalen Betriebsausgaben nun höher sind als die tatsächlichen. " Macht das auch Sinn, wenn man unter 25 kWp kWp [kWpeak, Spitzenleistung] und unter 12,5 MWh Einspeisung ist und daher keine Steuern zahlt? |

||

|

||

|

Ich dachte eigentlich das ich den Ertrag der ersten 12500kwh nicht versteuern muss. Weil bei mir werden es ca. 13000-14000kwh sein die ich einspeise. Dann macht wohl eine Energiegemeinschaft mehr Sinn. |

||

|

||

|

Investitionsfreibetrag ist aber für den privaten Null815 Pvler nicht relevant oder? Auch nicht bei Einkünften durch Miete oder? |

||

|

||

|

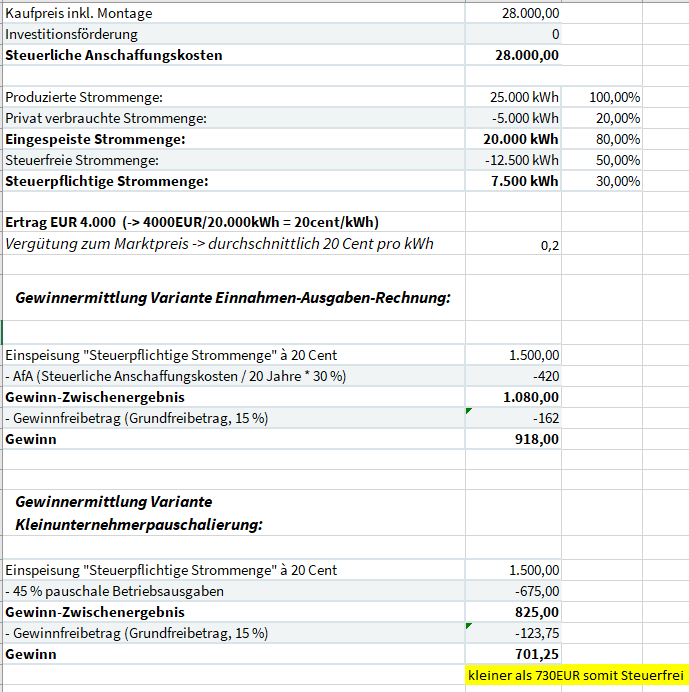

laut BMF ist es auch so, siehe hier: https://www.bmf.gv.at/themen/klimapolitik/steuerliche-aspekte-bei-photovoltaikanlagen-von-privatpersonen/ueberschusseinspeisung.html das gleiche Beispiel nach BMF-Vorlage nachgerechnet würde das hier ergeben, oder hab ich mich irgendwo verrechnet?  wie und warum die Afa hier mit den 30% gerechnet werden, versteh ich aber eigentlich auch nicht?! |

||

|

||

|

"Afa hier mit den 30%" Eigenverbrauch 70%? |

||

|

||

|

30% sind hier der steuerpflichtige Anteil, weil ja 12,5 MWh frei sind. Ansonsten (über 25 kWp kWp [kWpeak, Spitzenleistung]) wären 80%, also die volle Einspeisung steuerpflichtig. |

||

|

||

|

Interessant fände ich ja welche 12500 kWh im Jahr steuerfrei wären. Die letzten? Die ersten? Anteilig gemittelt übers ganze Jahr? Exakt auf den Tag genau? Im BMF Beispiel wird auch nur ca. mit dem Marktpreis aus Q2/22 gerechnet. Je nachdem welche Tarif man da nimmt ergeben sich da schon Unterschiede. |

||

|

||

|

Bis die 12500 kwh halt voll sind. Kann ma sich ja dann eh selber herausrechnen. |

||

|

||

|

Ja schon, das ist klar, kann man sich auf die Viertelstunde genau ausrechnen mit Smartmeter. Allerdings habe ich bisher in Leitfäden und Beispielen immer nur irgendwelche Durschnittswerte oder Anteile gesehen. Bei den derzeit volatilen Preisen kann das natürlich entweder ein Vorteil oder Nachteil sein. 12500 kWh aus Q1 und Q2/2022 wären derzeit weniger Wert als aus Q3 und Q4/2022. |

||

|

||

|

@wiwi, so sei es dann. Glaub hier kann man keine Rosinen picken. Nächstes Jahr sind dann Q1 und Q2 stärker und gut is es. |

||

|

||

|

Mir geht es ja eh um die korrekte Berechnung und kein Rosinenpicken. Die Daten liegen überall vor, entweder man hält sich an das Drehbuch in den Leitfäden oder man ist einfach ehrlich und sagt das ist noch in Abklärung. |

||

|

||

|

Aus meiner Sicht kann man nur die Einnahmen des jeweiligen Jahres und die auf den Rechnungen stehenden kWh summieren, die dann als Basis dienen. Ich glaube man kann dann aber nicht die 12,5 MWh zeitlich zuteilen, sondern nur anteilig abziehen (Im Sinne eines Durchschnittspreises). |

||

|

||

|

Aus jetziger Sicht sieht es nicht danach aus, dass die degressive AFA ab 2023 weiterhin absetzbar ist, aktuell also bis 31.12.2022. Wenn die Anlage mind. 2 Personen betreiben, wird keine Steuer anfallen, da man sowieso den 12,5 MWh Freibetrag und den Veranlagungsfreibetrag hat. Wenn man eine große PV-Anlage alleine betreibt und die 12,5 MWh überschreitet, wird man den natürlich berücksichtigen, da er die Steuerlast mindert. 12,5 MWh sind eh steuerfrei. Wie in meinem Beispiel dargestellt, werden die 12,5 MWh ins Verhältnis zu der insgesamt eingespeisten Menge an kWh (20.000 kWh) gesetzt und so der Freibetrag (12,5 MWh von 20 MWh = 62,5% -> 1.317,50 berechnet von Gewinn aus Gewerbebetrieb) errechnet. In der Berechnung wird die Afa um den Privatanteil und ebenfalls um den steuerfreien Anteil gekürzt, weshalb nur 30% der Jahres-Afa stehen bleiben, was natürlich deutlich weniger und ungünstiger. Die Berechnung auf der BMF Seite ist aber nicht ganz durchdacht, weil einerseits bei der E-A-R der Freibetrag die Aufwendungen (im Bsp die Afa) kürzt, bei der Kleinunternehmerpauschalierung erfolgt jedoch keine Kürzung. Ist nicht logisch. Außerdem wird nur ein Marktpreis von 30 Cent angesetzt, wobei es in der Realität wohl mehrere Marktpreise im Jahr geben wird. |

||

|

||

|

Vielen Dank, für die übersichtliche und verständliche Ausführung @Baumau ! Eine Detailfrage hätt ich noch. Ändert sich für Landwirtschaftliche Betriebe, die ihre Steuerlast in Vollpauschalierung ermitteln etwas in Hinsicht auf Erträge aus PV-Anlagen? Wäre eine 25kWp Anlage sinnvoller als eine 30kWp Anlage? |

||

|

||

|

Das ist ja in der Realität so. Die Anteilsmäßige Berechnung kann sich aber auch ungünstig auswirken. Das ist in diesem Beispiel der Fall wenn z.B. mit den ersten 12500 kWh in 2022 nicht nur 1317,50 EUR sondern mehr, also z.b. 2000 EUR verdient wurden. Wenn man durch andere selbständige Einkünfte dadurch über die 730 EUR kommt fällt man dann um ein paar Hunderter um. In diesem Fall würde ich wohl dazu tendieren auszurechnen mit welcher Variante der Freibetrag höher ausfällt. Den Nachweis müsste das FA dann akzeptieren, da ja genau dargelegt werden kann zu welchem Preis jede kWh verkauft wurde. |

||

|

||

|

Besteht eigentlich eine Opt-Out-Möglichkeit für die Steuerbefreiung? Wie sieht das eig. bezüglich SV-Abgaben aus? Handelt es sich, wie auf der BMF-Seite dargelegt, bei Einnahmen unter der Freigrenze tatsächlich um keine Einkünfte aus einem Gewerbebetrieb: https://www.bmf.gv.at/themen/klimapolitik/steuerliche-aspekte-bei-photovoltaikanlagen-von-privatpersonen/ueberschusseinspeisung.html D.h. solange ich unter der Freigrenze bleibe, sind die Einnahmen/Ausgaben für die PV-Anlage weder Einkommenssteuerwirksam noch SV-Beitragsrelevant? |

||

|

||

|

Ändern durch was genau? Was für eine Rechtsform besteht denn? die Steuerbefreiung gilt für natürliche Personen. Wenn also eine natürliche Person die PV betreibt, gilt im Normalfall der Freibetrag. Kann man pauschal schwer sagen, müsste man durchrechnen und der Strompreis ist halt eine unbekannte Komponente die massive Auswirkung haben kann. Wenn die Einkünfte der Anlage komplett steuerpflichtig sind, wird die 30 kWp kWp [kWpeak, Spitzenleistung] Anlage sicher wirtschaftlicher sein. Wenn die 12,5 kWp kWp [kWpeak, Spitzenleistung] frei sind, wird es vom Strompreis abhängen. Der Durchschnittswert wird wohl am praktikabelsten sein. Die ersten 12,5 MWh können in einem Jahr vielleicht zu einer geringeren Steuerlast führen, in den nächsten drei jedoch zu einer höheren. Das kann man nicht voraus sagen. Die einmal gewählte Methode sollte dann nämlich beibehalten werden. Wenn man den Freibetrag bei der Berrechnung nicht ansetzt, wird man einfach höher oder überhaupt besteuert. Wieso sollte man das allerdings bewusst machen? Es sind schon Einnahmen aus Gewerbebetrieb nur sind sie eben steuerfrei und werden deshalb auch nicht an die SVS übermittelt. Man wird mit Anlagen bis 25 kWp kWp [kWpeak, Spitzenleistung] und einer Einspeisung von 25 kWh (wohl eher weniger wegen Eigenverbrauchs) kaum die Versicherungsgrenze überschreiten. Sollte die Einspeisevergütung bei EUR 0,51 bleiben, was ich stark bezweifle, wären das bei 12.500 kWh EUR 6.375,-. Bei einer Versicherungsgrenze von EUR 5.830,20, werde ich hier mit den Aufwendungen wohl unter dieser sein. Wenn es knapp ist, sorge ich bewusst für Aufwendungen/GWG damit die Versicherungsgrenze unterschritten wird. Bei bereits Selbstständigen die der noch unter die Versicherungsgrenze gefallen sind, wird es schwieriger mit den PV-Einkünfter darunter zu bleiben. 👍 |

||

|

||

|

@Baumau Danke für die tolle Auflistung hab aber noch eine Frage zu den steuerfreien 12.500 kWh hier steht für jede natürliche Person anwendbar kann ich dann meine minderjährigen Kinder auch einbinden wenn ich diese bei der Anlage beteilige? Lt GV Seite: "Natürliche Person Das Recht unterscheidet zwischen natürlichen und juristischen Personen. Jeder Mensch gilt als "natürliche Person" und ist Träger von Rechten und Pflichten ("Rechtssubjekt"). Eine juristische Person entsteht im Gegensatz zu einer natürlichen Person durch einen Rechtsakt (z.B. ein Verein, eine GmbH etc.)." |

Beitrag schreiben / Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]