PV-Steuerleitfaden - Seite 10

|

|

||

|

Nein, bei der Einnahmen-Ausgaben-Rechnung zählt nicht nur (black-or-white) das Datum des Geldflusses. @Baumau, dessen Beiträge ich sehr schätze, hat das hier auch schön und nachvollziehbar erläutert: https://www.energiesparhaus.at/forum-versteuern-der-pv-anlage-afa-etc/66664_5#644266 Auch nachzulesen unter https://www.wko.at/steuern/steuerliche-massnahmen-jahreswechsel "Regelmäßig wiederkehrende Einnahmen oder Ausgaben, sind aber jenem Kalenderjahr zuzurechnen, welches sie wirtschaftlich betreffen, wenn sie innerhalb von 15 Tagen vor oder nach dem 31.12. zu- oder abfließen." Jahres-Einspeisevergütungen von OeMAG oder anderen, welche bis 15.12.2024 eintreffen aber wirtschaftlich das Jahr 2023 betreffen (und das tun sie zweifelsohne) sind somit steuertechnisch dem Jahr 2023 zuzurechnen. |

||

|

||

|

Ich glaube du hast dich da verschrieben. Wenn du bis zum 15.1.2024 noch eine Zahlung für 2023 geliefertes bekommen hast, dann ist das noch 2023 zuzuordnen. Umgekehrt gilt das auch: z.B. eine (Vorab-)Zahlung zwischen 17.12.2022 und 31.12.2022 für etwas das tatsächlich 2023 geliefert wurde. Bei den Ömag-Auszahlungen wird das vermutlich nicht zutreffen, da die Auszahlungen meist später (Monatsende) erfolgt. Und für Kleinunternehmerpauschalierung haben die Ausgaben wiederum keine Relevanz. |

||

|

||

|

Genau. Tippfehler, sorry! |

||

|

||

|

Das Geld für Dezember kommt aber wahrscheinlich erst Ende Januar, ändert also in der Hinsicht nichts. Die sind immer fast ein Monat hinten, zumindest bei mir. |

||

|

||

|

D.h. Kleinunternehmer bzw. auch die zur Regelbesteuerung optimiert haben müssen das dann schon ins 2024 buchen oder? |

||

|

||

|

Wenn die Kohle mit Valutadstum nach dem 15.01. am Konto eintrifft, dann ja. |

||

|

||

|

Wie läuft das eigentlich mit den 730€ freibetrag. Wenn man z.B. auch einnahmen von Vermietung&Verpachtung hat, bekommt man da die 730€ trotzdem? Muss man wenn man unter 730€ Gewinn ist auch etwas angeben beim Steuerabgleich? |

||

|

||

|

Die Gewinne aus Vermietung und Verpachtung schmälern natürlich den Freibetrag von 730 EUR. Wenn nix mehr über ist, dann bleibt es bei den 12500 kWh. Die Gewinne aus der Einspeisung darüber sind dann auch sofort steuerpflichtig. Wenn der Gewinn aus selbständigen Einkünften unter 730 EUR/a ist spart man sich idR die Einkommenssteuererklärung. Gibt ja nix zu holen. |

||

|

||

|

ok schade, dh. ich muss jede kwh über 12500 versteuern. Gewinn von Vermietung ist deutlich über 730€ pro Jahr. |

||

|

||

|

Hm. Beim E-Portal der Energie-AG sehe ich nur meinen Verbrauch und nicht die Einspeisemenge. Die OeMAG sagt mir das auch nicht, also doch bis zur Abrechnung warten? Sind eh nur noch ein paar Tage. |

||

|

||

|

Im E-Portal bei der Netz OÖÖ siehst du die Werte. Dort gibt es zwei Zählpunkte. Einer für Bezug, einer für Einspeisung. Jeweils mit Energiemengen.

|

||

|

||

|

du musst bei der https://www.netzooe.at/ auf deinem Einspeisezählpunkt klicken, da ist alles hinterlegt.

|

||

|

||

|

Danke, war natürlich wieder mal im falschen Portal 'eservice.energie.at'. Mache ich öfter. |

||

|

||

|

Ist vielleicht nicht ganz die richtige Frage im Steuerleitfaden, passt aber thematisch wohl auch dazu. Meine Anlage hat 24kWp und auf 2 Personen 'aufgeteilt' (GesbR, regelbesteuert), also einkommenssteuerseitig für 2 Arbeitnehmerveranlagte kein großes Thema. Ich mache eine ordentliche Buchhaltung mit gnucash und würde gerne meine Eigenverbräuche verbuchen, damit G+V wirklich der Realität entsprechen. Wogegen buche ich diese? Ertragseitig auf ein Etragskonto ('Erträge aus Stromerzeugung'), normalerweise gegen das Girokonto wo das Geld von der OeMAG landet, aber beim Eigenverbrauch? Vermutlich so etwas wie eine Sachentnahme, aber die USt. wird ja davon nicht direkt berechnet, sondern über die AfA ... Hat jemand eine Anleitung für mich? |

||

|

||

|

Ich habe inzwischen eine Antwort vom BMF bezüglich der zeitlichen Zuordnung der steuerfreien 12500 kWh bekommen und demnach dürfte das unter entsprechenden Voraussetzungen zulässig sein, ansonsten gilt der Durchschnittspreis. Zitat: Ihr Auskunftsersuchen vom 03.01.2024 wird wie folgt beantwortet: Auskunftsrelevanter Sachverhalt: Berechnung der Befreiung für die ersten 12.500 kWh bei PV-Anlagen Abgabenrechtliche Beurteilung mit Begründung: Einkünfte aus der Einspeisung von elektrischer Energie aus Photovoltaikanlagen in das Netz stellen grundsätzlich – abgesehen insbesondere von Liebhaberei – Einkünfte aus Gewerbebetrieb iSd § 23 EStG 1988 dar. Steuerfrei sind seit dem AbgÄG 2022 ab der Veranlagung 2022 Einkünfte natürlicher Personen aus der Einspeisung von bis zu 12.500 kWh elektrischer Energie aus Photovoltaikanlagen, wenn die Engpassleistung der jeweiligen Anlage die Grenze von 25 kWp kWp [kWpeak, Spitzenleistung] (bzw. 30 kWp kWp [kWpeak, Spitzenleistung]) nicht überschreitet (§ 3 Abs. 1 Z 39 EStG 1988). Bei Überschreiten der 12.500 kWh kommt eine anteilige Befreiung zur Anwendung (im Sinne eines Freibetrages). Für die übersteigende Menge ist grundsätzlich der darauf entfallende Preis heranzuziehen (lt. Abrechnung mit dem Vertragspartner). Ist dieser aus der Abrechnung nicht ersichtlich, kann aus Vereinfachungsgründen auch der Durchschnittspreis des jeweiligen Kalenderjahres verwendet werden. |

||

|

||

|

Irgendwie stehe ich auf Kriegsfuß mit diesen Kennzahlen in den Erklärungen, hat jemand eine beispielhafte Umsatzsteuererklärung (Kennzahlen), wo ich sehe wie der Eigenverbrauch deklariert wurde? Bei mir fallen bei 6.53% Eigenverbrauch und 1000€ AfA also 65.30€ 'Eigenverbrauch' an, den in Kennzahl 021 stopfen, finde ich trotzdem eigenartig ... |

||

|

||

|

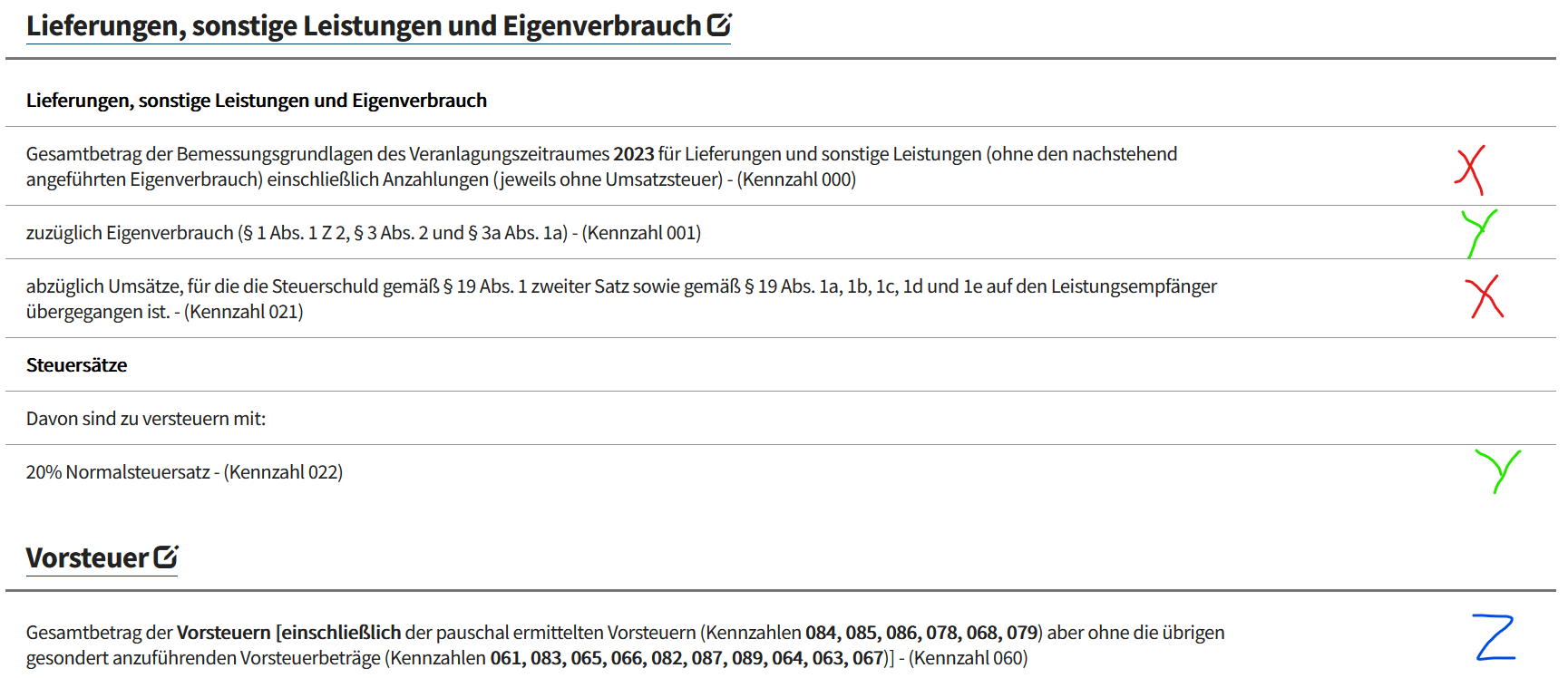

Eigenverbrauch gehört in Kennzahl 001 (bzw. auch in Kennzahl 022 wegen dem Steuersatz). Wenn es nur um die PV-Anlage geht, wirst du vermutlich mit diesen Daten auskommen:  X: Alle Einnahmen im Jahr 2023 (z.B. von der Ömag). Das können auch PV-Erträge aus 2022 sein, wenn das erst 2023 ausgezahlt wurde. Bzw. wird zumindest der Dez. 2023 da auch nicht reinfallen, da erst Ende Jänner ausbezahlt wurde. Es gibt hier eine Frist - alles ab dem 15. Jänner ausbezahlt gehört dann schon ins neue Kalenderjahr. Y: Dein Eigenverbrauch, den du schon ermittelt hast. Z: Die Vorsteuer, die du dir schon oder auch noch nicht zurückgeholt hast. (Man bekommt sie trotzdem nicht doppelt 😉)

|

||

|

||

|

A) Anlage unter 25 kwp kwp [kWpeak, Spitzenleistung] Ich verkaufe 13000kwh 12500kwh sind ja frei Werden die 500kwh dann versteuert, fallen jedoch in die freigrenze Somit egal? Oder bin ich dann mit den gesamten 13000kwh steuerpflichtig B) Anlage unter 25 kwp kwp [kWpeak, Spitzenleistung] Auf den Mann gemeldet Kann ich diese erweitern über 25 kwp kwp [kWpeak, Spitzenleistung] Diesesmal jedoch alles auf die Frau beziehen Also Rechnung usw. Wobei der zählpunkt ja meiner ist & der abehmvertrag der pv Leistung ja auch wieder über mich laufen würde Somit funktioniert dies wohl maximal im 2 personnenhaushalt mit 2. Smartmeter?? |

||

|

||

|

Danke, so ist's klar. |

||

|

||

|

Wie sieht es eigentlich mit den Einkünften aus Einspeisung bei einer GEA aus? Beispiel: GEA mit 25 kWp kWp [kWpeak, Spitzenleistung] Wechselrichter, Modulleistung 35 kWp kWp [kWpeak, Spitzenleistung], 3 GEA Teilnehmer. Die Teilnehmer sind natürlich Personen. Sind da die Einkünfte aus Einspeisung bis 12.500 kWh für jeden der GEA Teilnehmer steuerfrei? |

||

|

||

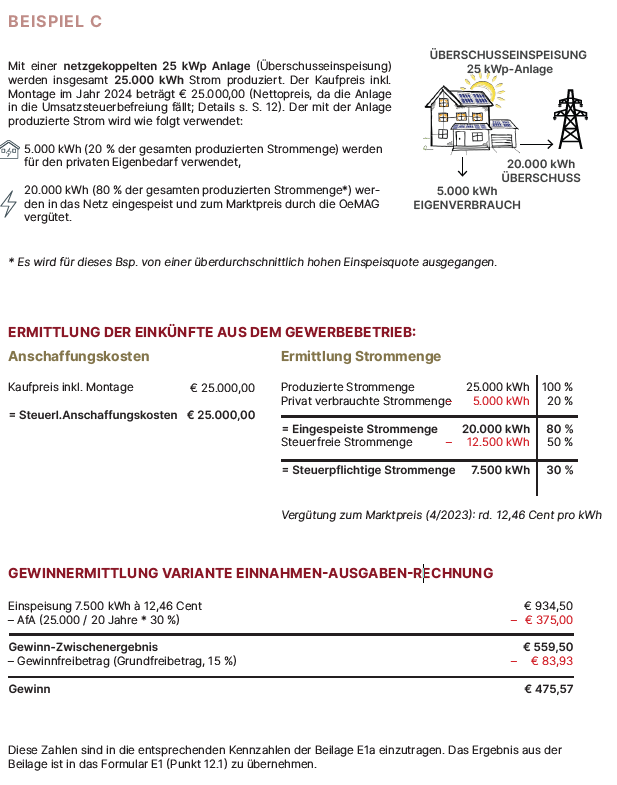

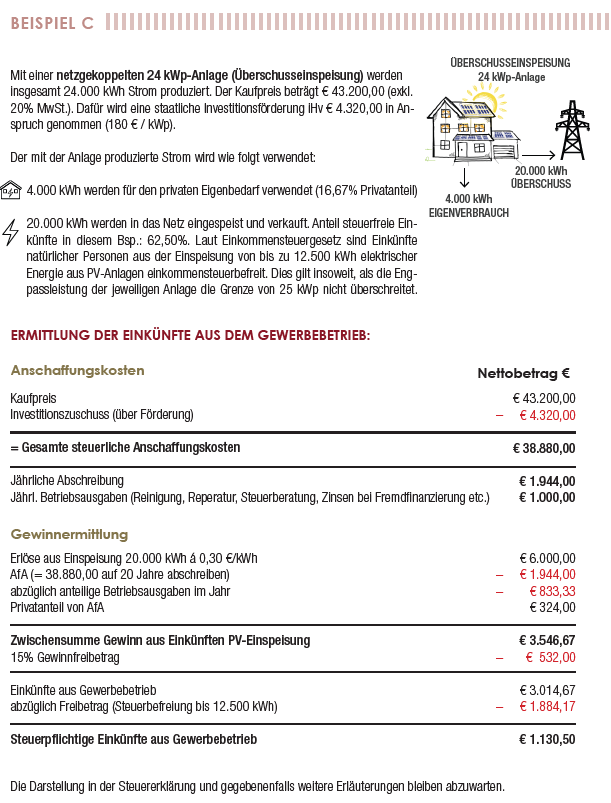

Einge Frage zum Beispiel C vom Steuerleitfaden der PV-Austria Auflage 7:  Man darf doch auch 45% für Pauschale Aufwendungen abziehen (Stichwort Kleinunternehmerpauschalierung, auch wenn ich mir mal dir Vorsteuer geholt habe und auf die Kleinunternehmerregelung verzichte d.h. zur Regelbesteuerung gewechselt bin)? Wobei, so wie sie das Beispiel da gerechnet haben, wird das hier vermutlich gar nicht so einfach gehen oder? ------------------------------------------------------------------------ Bei der Auflage 5.1 hat das noch ganz anders ausgesehen:  Wie kommt man in diesem Beispiel eigentlich auf die 1884,17 (beim Freibetrag von 12.500kWh)? |

Beitrag schreiben / Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]