PV-Steuerleitfaden - Seite 2

|

|

||

|

@Baumau Danke für die tolle Auflistung hab aber noch eine Frage zu den steuerfreien 12.500 kWh hier steht für jede natürliche Person anwendbar kann ich dann meine minderjährigen Kinder auch einbinden wenn ich diese bei der Anlage beteilige? Lt GV Seite: "Natürliche Person Das Recht unterscheidet zwischen natürlichen und juristischen Personen. Jeder Mensch gilt als "natürliche Person" und ist Träger von Rechten und Pflichten ("Rechtssubjekt"). Eine juristische Person entsteht im Gegensatz zu einer natürlichen Person durch einen Rechtsakt (z.B. ein Verein, eine GmbH etc.)." |

||

|

||

|

Kurze Anfängerfrage dazu: Wir werden ganz sicher unter den 12.500 kWh Einspeisung/Jahr bleiben. 1) USt-ID muss nehme ich an trotzdem beantragt werden. Hier wird der Verzicht auf Kleinunternehmerregelung wohl egal sein? 2) Wenn keine PV-Erträge versteuert werden müssen: Kann man trotzdem AfA abschreiben? (Würden die PV-Erträge nicht in den Topf mit den sonstigen Einkünften, zB aus selbständiger Arbeit geworfen werden?) |

||

|

||

|

Zumindest laut der BMF-Info-Seite bezüglich Überschusseinspeisung kann man für den steuerfreien Anteil auch keine Afa steuermindernd geltend machen. Du musst den Ertrag nicht versteuern, also kannst du auch keine Aufwände steuermindernd geltend machen: https://www.bmf.gv.at/themen/klimapolitik/steuerliche-aspekte-bei-photovoltaikanlagen-von-privatpersonen/ueberschusseinspeisung.html Dies steht im Widerspruch zum aktuellen PV-Steuerleitfaden von PV-Austria ("Beispiel C - netzgekoppelten 24 kWp kWp [kWpeak, Spitzenleistung]-Anlage (Überschusseinspeisung)). Dort wird vom Ertrag nicht nur der steuerfreie Anteil abgezogen, sondern auch die Afa des steuerfreien Anteils - wirkt auf mich zu gut um wahr zu sein. |

||

|

||

|

Ja, ich glaube da muss PV-Austria den Steuerleitfaden noch nachschärfen. Damit wird die Kleinunternehmerpauschalierung aber auch deutlich attraktiver. Zumindest für den klassischen Nicht-Selbstständigen hier im Forum. |

||

|

||

|

Soweit ich die BMF-Seite verstehe, gilt dabei der gleiche Grundsatz wie bei der Afa - die Einnahmen <= 12500kWh sind nicht für die Pauschalierung heranzuziehen, oder? |

||

|

||

|

Theoretisch schon, die Kinder sollten halt auch im Stande sein ihren Anteil an den Mitteln für die Anschaffungskosten PV aufbringen zu können bzw. sollte sie auch auf sie oder über eine Personengesellschaft laufen. 1) wieso muss? 2) Bei gar keinen Erträgen die zu versteuern sind, wird wohl kein Ansatz irgendwelcher Kosten möglich sein. Meine Infos vom Vortrag Mitte/Ende Oktober und das Skriptum sehen auch keine Kürzung der Aufwendung vor und widersprechen den Infos auf den Seiten des BMF. Habe schon dem Vortragenden Prof. geschrieben, schauen wir mal ob was konkretes zurück kommt. Was für mich auf der HP des BMF unschlüssig ist, dass es eine Kürzung bei der E-A-R gibt, aber keine bei der Kleinunternehmerpauschalierung. lt. Info auf der Seite vom BMF. Ob die aber so stimmen, ist anzuzweifeln. Schaut mir eher, dass das nicht sehr durchdacht zusammengestellt wurde. |

||

|

||

|

Verstehe ich nicht - dort wird doch auch explizit die Pauschale nur von den zu versteuernden 7500kWh berechnet (von insgesamt 20mWh die eingespeist werden). Der Gewinn fällt eigentlich nur deswegen niedriger aus, weil der Strompreis von 30ct/kWh so hoch angesetzt ist, das düfte zumindest laut aktuellen Futures ab 2024 nicht mehr so sein. |

||

|

||

|

Denkfehler: Ich dachte, ich wäre durch den Verkauf vom Überschussstrom bereits USt-pflichtig. Die USt-ID brauche ich ja in meinem Fall doch nicht. |

||

|

||

|

Das Excel oder den Taschenrechner muss man sowieso bemühen. Obendrauf werden die Vergütungen nicht in dem Ausmass sinken wie sie 2022 gestiegen sind. Dann zahlt man mit der Durschnittsmethode 2022 zuviel Steuer während es in den Folgejahren vielleicht halbwegs passt. Da dürfte die exakte Methode steuerschonender sein. |

||

|

||

|

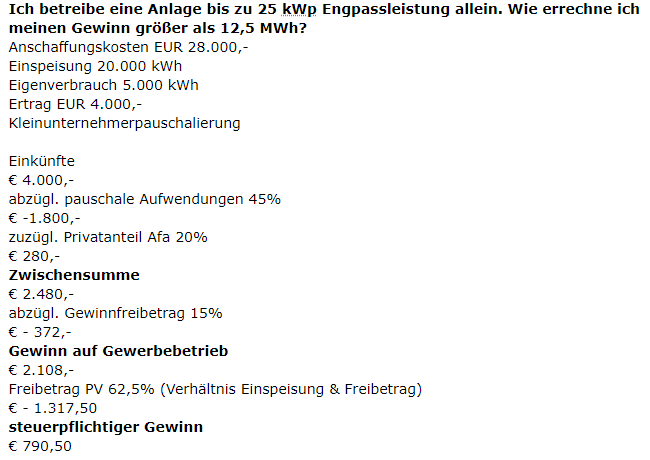

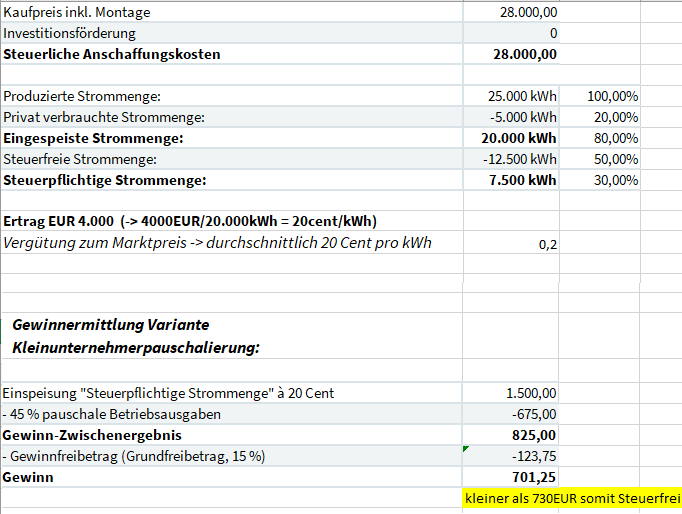

Ich hab mir die beiden Beispiel von BMF und PV-Austria nochmals angesehen. Die E-A-R von PV-Austria ist ident mit der vom BMF, auch wenn die das sehr unterschiedlich dargestellt haben. Nur damit das nicht so wirkt als hätte einer das falsch oder anders gerechnet. Zur Kleinunternehmerpauschalierung: Ich glaube nicht dass die falsch ist, denn dort gibt es halt keinen Bezug zur AfA sondern einen fixen Prozentsatz und der bezieht sich ja auch nur auf den steuerpflichtigen Teil. Jein. der Gedanke ist schon richtig, aber angenommen in dem Kleinunternehmerpauschalierungs-Beispiel vom BMF würden nur 20ct/kWh angesetzt sein, kämen schon nur noch 701,25 € raus und damit fällt man unter die 730er-Grenze. Im Grunde ist die Sache hier überhaupt recht einfach umgekehrt zu ermitteln: Wenn die Einkünfte über den 12.500 kWh steuerfrei nicht über 730 : 0,4675 = ~1.561,50 € liegen, dann ist es steuerfrei. Das ist schon nicht so wenig würde ich sagen. D.h. wenn der Preis fällt wird es fast immer steuerfrei bleiben. Steigt er, sind die 45% pauschale Betriebsausgaben und die 15% Gewinnfreibetrag sehr wahrscheinlich mehr als die anteilige Abschreibung (außer man hat ein Vermögen für die Anlage gezahlt). Erklärung noch zu den 0,4675: da zurerst 45% und dann noch 15% abgezogen werden kann man den Betrag auch so rechnen: Ertrag x 0,55 x 0,85. Was dann den Faktor 0,4675 für den steuerpflichtigen Betrag ergibt. D.h. von den Einkünften über den 12.500 kWh steuerfrei sind nur 46,75% steuerpflichtig. |

||

|

||

|

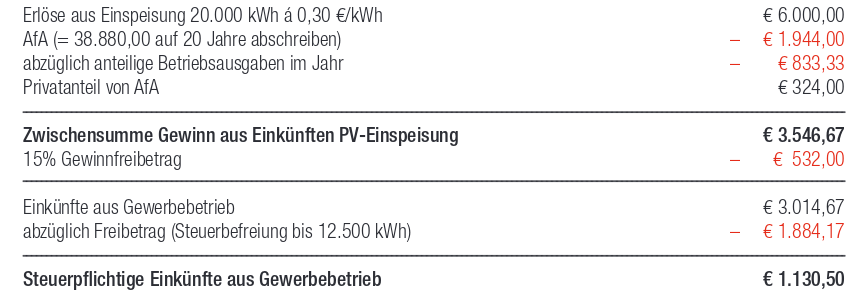

Soweit ich verstehe, gibt es bei beiden Berechnungsarten doch einen gravierenden Unterschied. Bei PVAustria wird die Afa auch für den Anteil abgezogen, der eigentlich steuerfrei ist. Anders ist nicht zu erklären, dass das BMF für 7,5mWh auf 1650€ steuerpflichtigen Gewinn kommt, während PvAustria für 20mWh nur 1130€ errechnet (beide gehen von 30ct/kWh aus) EAR vom BMF (25000kWh Jahresproduktion, 7500kWh steuerpflichtig): Einspeisung 7.500 kWh à 30 Cent: 2.250,00 - AfA (20.500 / 20 Jahre * 30 %) - 307,50 Gewinn-Zwischenergebnis 1.942,50 - Gewinnfreibetrag (Grundfreibetrag, 15 %) - 291,38 Gewinn1.651,13 EAR von PV-Austria (20kW Einspeisung):  |

||

|

||

|

Die gesamte Diskussion betrifft nur Anlagen > 25kWp, korrekt ? Unter 25 kWp kWp [kWpeak, Spitzenleistung] und < 25MWh pro Jahr muss ich gar nix spezielles machen, korrekt ? |

||

|

||

|

Natürlich sind auch Anlagen <=25 kWp kWp [kWpeak, Spitzenleistung] steuerpflichtig wenn Einkünfte >0 EUR vorliegen. Siehe #31 genau davor wird das ja diskutiert. Das war bisher auch so, neu ist ja nur die Steuerbefreiung der 12,5 MWh. |

||

|

||

|

Im Thread geht es um beides. Konkret an der Stelle aber um <= 25 kWp kWp [kWpeak, Spitzenleistung] und im Detail um nur eine natürliche Person (also 12.500 kWh frei). @ceisserer : ich hab die Zahlen von PV-Austria in die Aufstellung vom BMF übertragen und es kommt das gleiche raus: Einspeisung 7.500 kWh à 30 Cent 2.250,00 (zufällig gleich) - AfA (38.880 / 20 Jahre * 31,25 %): -607,5 und Betriebsausgaben (1.000 * 31,25 %): -312,5 Gewinn-Zwischenergebnis: 1.330,- - Gewinnfreibetrag (Grundfreibetrag, 15 %) - 199,50 Gewinn 1130,50 die 31,25% ergeben sich aus 7.500 / 24.000 kWh. |

||

|

||

|

Ok, da meine <25 kWp kWp [kWpeak, Spitzenleistung] Anlage auf meine Frau und mich läuft komme ich auf die 25 MWh frei Die Einkünfte daraus in Höhe von (15.000kWh * 0,3 = ) 4500,- EUR sind steuerfrei und ich muss somit GAR NICHTS machen, anmelden, berücksichtigen, oder ? |

||

|

||

|

Beim PV Austria Leitfaden hast du aber anteilige Betriebskosten von EUR 833,33, beim BMF nicht. Vom Ergebnis her werden sich die Methoden kaum was nehmen, hab gestern jene von meinem letzten Seminar und die vom BMF gegenübergestellt. So ist es. |

||

|

||

|

Vielen Dank für die "Erleuchtung" - ich hatte nicht bedacht, dass der Freibetrag nach Abzug der Afa berechnet wird und somit der Freibetrag um die Höhe der anteiligen Afa "erleichtert" wurde. Somit sollte es eigentlich egal sein wie berechnet wird, es sei denn die Anlage erwirtschaftet in einem Jahr einen Verlust. Während bei der BMF-Methode der Verlust nur anteilig entstehen würde, würde er bei der PV-Austria-Methode voll gewinnreduzierend wirksam werden. |

||

|

||

|

naja, die nehmen sich schon was. Einmal wäre man unter den 730EUR und einmal über den 730EUR |

||

|

||

|

Welche Rechnungen oder Beispiele meinst du? Ich habs nicht selbst nachgerechnet, allhei meint es kommt das gleich raus. |

||

|

||

|

das hätte ich gemeint: V1 laut deinem Seminar:  V2 mit gleichen Zahlen, aber nach BMF-Seite gerechnet:  es sei denn, ich hab mich da irgendwo doch verrechnet? |

||

|

||

|

ich hätte gesagt die 280,- Privatanteil Afa 20% sind oben zuviel... Ist vielleicht versehentlich reingerutscht weil ja eigentlich Kleinunternehmerpauschalierung? Dann wäre das Ergebnis jedenfalls das gleiche... |

Beitrag schreiben / Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]