Versteuern der PV-Anlage / AfA etc. - Seite 11

|

|

||

|

Mit der Berufsgruppe hatte ich bisher keine Berührungspunkte - bucht man da eine Stunde, lässt sich alles erklären und das wars ? Ist das halbwegs leistbar ? |

||

|

||

|

Ganz unterschiedlich bzw. Nach deinem Bedarf. Wenn du etwas Ahnung hast reicht vermutlich einmal 1h Beratung holen. Ansonsten kannst du auch das ganze vom Steuerberater erledigen lassen. Aber von 1000ern solltest bei beiden Varianten weit entfernt sein. Vielleicht haben wir ja sogar einen im Forum der da etwas mehr dazu sagen kann. |

||

|

||

|

Leider nicht, dazu ist da Thema zu komplex. Und wie das Beispiel (lineare Afa, degressive Afa, Kleinunternehmerpauschalierung) bei massiv50er zeigt, gehts da schon um mehr als um ein paar Cent. Ein Tausender sind schon viel, aber es kommt ganz drauf an, wo man hingeht. Wennst zu den größeren Kanzleien gehst, wirst deutlich mehr ausgeben als bei nem kleinen Steuerberater ausm Dorf (außer er hat ein Monopol dort 😁). Ne Stunde ist vielleicht zu optimistisch, kommt aber auf den Fall bzw. die Vorbereitung vom Kunden an. Die Einnahmen-Ausgaben-Rechnung ist zu machen, quartalsweise UVAs und jährlich die Umsatz- und Einkommensteuererklärung. Ist halt dann die Frage, obs eine Person betrifft oder mehrere. Das hängt ganz von dir ab. Viele Kanzleien bieten ein kostenloses Erstgespräch an. Das ist aber mehr ein Kennenlernen und beantworten erster Fragen. Wie man dann weiter tut, stimmt man mim Kunden ab. Oft gibt es Pauschalen, man kann aber auch nach Zeitaufwand abrechnen, da wird meist im 15 min Intervallen verrechnet. Die Sätze bewegen sich bei ca. EUR 120-300 netto pro Stunde (abhängig von der Qualifikation des MA und der Kanzlei). Das wird wohl zu wenig sein, wenn man nur etwas Ahnung hat. Es geht ja nicht nur um die steuerliche Beurteilung, das ganze muss ja auch richtig beantragt, berechnet, dokumentiert und eingereicht werden. Da ist schon auf einiges zu achten. Ich bin kein Steuerberater, sondern selbstständiger Bilanzbuchhalter. Ich war früher beim StB und da ists immer so abgelaufen wie oben beschrieben. Bis zu einem gewissen Ausmaß (Beschränkung durchs Berufsrecht), kann/darf ich also auch weiterhelfen und bin im Normalfall preiswerter als ein StB. Wer Interesse hat kann sich ja per PN melden. Aber wie schon davor geschrieben, werde ich in den nächsten Wochen einen Thread mit FAQs zu den häufigsten steuerlichen Fragen zur Überschusseinspeisung erstellen und damit sollte man entweder einen groben Überblick haben oder evt. sogar alles selbst machen können. Das hängt halt vom Vorwissen bzw. dem allgemeinen steuerlichen Verständnis ab. Zumindest das erste Jahr machen zu lassen, ist aber sicher nicht verkehrt. Das könnte man dann, immer als Vorlage verwenden, wobei man hier auf zukünftige Gesetzesänderungen aufpassen muss.

|

||

|

||

|

Na das hättest mal den StB vom Wolf Sigi sagen sollen... 😁 |

||

|

||

|

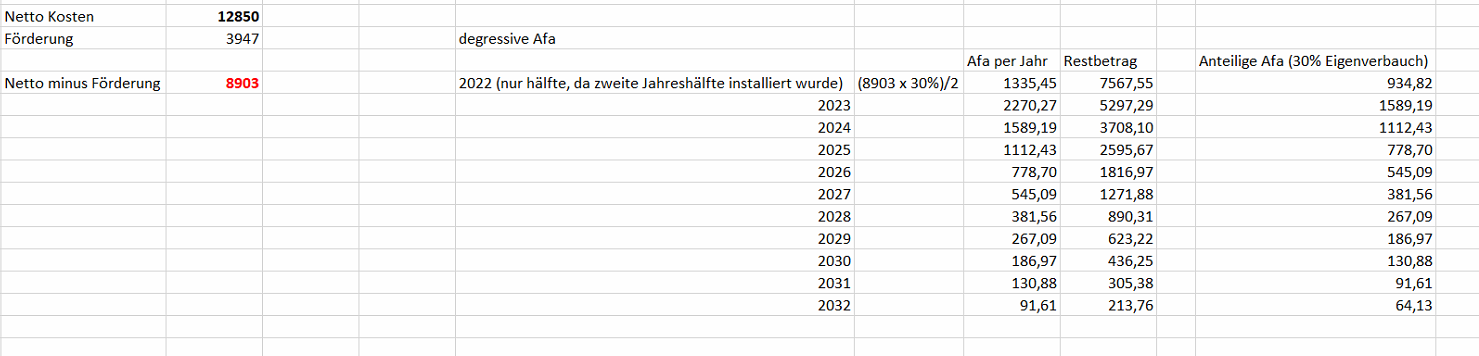

ich hab mich zum Thema degressive Afa mal informiert. soweit ist es mir denk ich klar. Degressive Afa und dann Übergang in Lineare. Zwei Fragen hätte ich zur degressiven Afa: 1.) die degressive Afa kann ganz normal als Kleinunternehmer angewandt werden? 2.) wie lange läuft dann die lineare Afa (also nach der degressiven Afa)? Sind es einfach die 20Jahre (welche anzusetzen sind) minus der Jahre für die degressive Afa? Also Restbetrag nach degr. Afa / (20 Jahre- Anzahl Jahre degr. Afa)= Zeitraum lineare Afa? Ich hab mal meine Anlage mit der degressiven Afa durchgerechnet:  Ab 2025 würd ich dann mit der Kleinunternehmerpauschalierung besser fahren (angenomme Einspeisevergütung 2000/Jahr, davon 45% sind 900,- degr. Afa in 2025 nur noch 778,-). Es macht also nach der degr. Afa eigentlich nie Sinn, dass man zur linearen Afa wechselt, sondern man fährt jedenfalls mit der Kleinunternehmerpauschalierung besser? LG |

||

|

||

|

Ich kann nur vermuten, dass du damit die unechte Steuerbefreiung bei der USt meinst. USt und ESt haben hier nichts miteinander zu tun, also ja, das kann unabhängig von der USt geltend gemacht werden. Man hat eine Gesamtnutzungsdauer des Anlageguts. Im Falle einer PV sind dies 20 Jahre insgesamt, unabhängig davon ob man linear oder degressiv abschreibt. Sobald die degressive Afa niedriger ist als die pauschalen Betriebsausgaben aus der Kleinunternehmerpauschalierung, wechselt man. Die lineare Afa ist dann deutlich geringer, weil du ja den Großteil der Anschaffungskosten durch die degressive Afa bereits abgeschrieben hast. Über die gesamte Laufzeit der Nutzungsdauer hast du bei der linearen und der degressiven Abschreibung exakt den selben Wert. Der Vorteil in der von mir beschriebenen Logik ist, dass man sich in den Anfangsjahren die hohen Abschreibungen der degressiven Afa zunutze macht und dann zur Kleinunternehmerpauschalierung wechselt. Sowohl die Möglichkeit der Kleinunternehmerpauschalierung als auch die degressive Afa wurde erst mit der Pandemie eingeführt, somit ist das zumindest steuerlich eine deutliche Verbesserung zu früher. |

||

|

||

|

Wie sieht so ein Wechsel konkret aus? Also was muss man machen, damit man in die Kleinunternehmer Pauschalierung wechseln kann? das mit der degressiven Afa, ist mir soweit klar. (Der Restgewinn, welcher nach degr. Afa und 15 GFB übrig bleibt, gebe ich bei der Arbeitnehmerveranlagung an). Vielen Dank Baumau! |

||

|

||

|

Das ist dann bei der Einkommensteuererklärung anzugeben, wenn es soweit ist. |

||

|

||

|

Das könnte vielleicht auch andere interessieren. Wenn man Kleinunternehmer mit UID Nummer ist und sich auch die Vorsteuer zurück geholt habe, Anlage auf 20 Jahre abschreibt. Und z.B. mit 1.1.2022 auf Marktpreis umgestiegen ist, bekommt man eigentlich von der ÖMAG im Jahr 2022 kein Geld überwiesen (weil die bei Marktpreis nur jährlich auszahlen und das wird dann für 2022 erst 2023 überwiesen bzw. die Rechnung kommen). Ist das steuerlich jetzt irgendwie blöd wenn man 2022 keine Einnahmen sondern nur Ausgaben hatte? Wahrscheinlich schon? Gibt ja scheinbar auch die Möglichkeit durch Beantragung beim EVU auf monatliche Rechnung die ÖMAG dazu zu bringen auch auf monatlich zu ändern. |

||

|

||

|

Nein, als Einnahmen-Ausgaben-Rechner ist einfach der Zeitpunkt der Zahlung für die Zuordnung relevant. Sollte in einem Jahr keine Zahlung erfolgen, wird es in diesem Jahr zu einem Verlust kommen, der dann bei den anderen Einkünften aus selbstständiger oder unselbstständiger Arbeit angerechnet werden kann. |

||

|

||

|

Was passiert in dem Jahr ohne Einkünfte z.B. mit der Afa von diesem Jahr? Ist es besser man schaut das es z.B. in einem Jahr gar keine Einkünfte gab (dafür im nächsten vielleicht das doppelte). Oder ist das über 20 Jahr gesehen egal wie man es macht. |

||

|

||

|

Beispiel für Versteuerung: https://www.meinbezirk.at/oberoesterreich/c-wirtschaft/steuerpflicht-fuers-einspeisen-von-sonnenstrom-ins-netz_a5301127 |

||

|

||

|

Wie bereits erwähnt, kommt es beim Gewerbebetrieb (PV-Anlage) zu einem Verlust. Wenn du dann auf andere anrechenbare Einkunftsarten hast und Lohnsteuer/Einkommensteuer zahlst, reduziert sich die Bemessungsgrundlage für diese um den Verlust. Das wirst dir schwer aussuchen können, wann du Einkünfte hast. Wann es im Idealfall versteuert werden soll, ist wieder individuell zu prüfen, wenn ich aber höhere Einnahmen in einem Jahr habe, ist es eher wahrscheinlich in die nächste Progressionsstufe zu kommen. |

||

|

||

|

Kann man bei der Kleinunternehmerpauschalierung auch die Steuerfreigrenze von beiden Ehepartnern (Summe 1460€) in Anspruch nehmen? Bei der Kleinunternehmerpauschalierung ist der Gewinnfreibetrag von 15% ab 2022 auch gültig oder? Danke! |

||

|

||

|

Ja, das ist kein Problem - die Pauschalierung schließt die Berüchsichtigung des Gewinnfreibetrags nicht aus. Hier hätte ich noch eine Frage zur UVA (ich weiß, im zitierten Bsp. gehts um die ESt): E/A-Rechner sind prinzipiell Ist-Besteuerer, soweit klar. Auf der wko-Infoseite (https://www.wko.at/service/steuern/Soll-_und_Istbesteuerung.html) heißt es jedoch: Das Soll-System gilt zwingend für: • Leistungen, für welche die Steuerschuld auf den Leistungsempfänger übergeht (Reverse-Charge); wichtige Anwendungsfälle sind Bauleistungen und bestimmte Leistungen ausländischer Unternehmer. Ich würde das so interpretieren, dass ich als USt-optierter Kleinunternehmer (E/A-Rechner) • im Falle eines Einkaufs der Anlagenteile aus dem Ausland (Steuerschuld geht per Reverse-Charge vom ausl. Lieferanten auf mich über, steuerliches Nullsummenspiel bei UVA wg. gleichzeitiger Angabe der VSt und USt) und • im Falle des Verkaufs des erzeugten Stroms an den Energieabnehmer (Steuerschuld geht per Reverse-Charge von mich an bspw. die ÖMAG über) bei der UVA dann ja als Soll-Besteuerer (nach vereinbarten Entgelten) gelte - oder bin ich hier gedanklich falsch abgebogen? Denn dann müsste ich die UVA ja bereits für jenen Monat (bzw. im darauffolgenden Monat bei späterer Rechnungsausstellung) abgeben, in welchem die Leistung erbracht wurde. Das würde für mich im Umkehrschluss bedeuten, dass sämtliche PV-Anlagenbetreiber (sofern kein Inselbetrieb vorliegt) als Soll-Besteuerer gelten. Dies wäre in weiterer Folge deshalb von Relevanz, da die UVA für den Vorsteuerabzug bei Kauf der Module jedenfalls für den Monat abgegeben werden muss, in welchem die Lieferung erfolgt. Sofern die Bezahlung und die Lieferung der PV in unterschiedliche Monate fallen, kommt es für Soll- und Ist-Besteuerer zu unterschiedlichen Erfassungsterminen der UVA. Baumau, vielleicht könntest du mich diesbezgüglich korrigieren? :) |

||

|

||

|

Falls jemand das Spreadsheet von @Dumtidum mit Libre-Office nutzen möchte, das kann leicht erreicht werden. Es muss nur die nicht vorhandene 'xlookup' Funktion ersetzt werden: Beim Import Zelle B95 enthält =+xlfn.xlookup(MAX(E88:E92),E88:E92,A88:A92,0,0) und muss durch =LOOKUP(MAX(E88:E92),E88:E92,A88:A92) ersetzt werden. Das Selbe gilt für die Reihe 96, einfach in E96 =LOOKUP(E95,$A$88:$A$92,E88:E92) und die Reihe entlang rüberziehen. Dann sollte alles wie erwartet funktionieren. Ein paar Details sind mir noch aufgefallen: 1. der kumulative Ertrag wird über eine Anlagenlebensdauer von 40 Jahren ermittelt, vielleicht etwas zu positivistisch  , auch wenn der Restwert der Anlage nach 25 Jahren nicht 0 sein wird, würde ich eher damit rechnen. , auch wenn der Restwert der Anlage nach 25 Jahren nicht 0 sein wird, würde ich eher damit rechnen. 2. es wird mit einer Aufteilung der Erträge auf 1 oder 2 Personen gerechnet, allerdings kann nur ein Steuersatz (Zelle B57) angegeben werden, muss man da das Mittel verwenden? 3. Bei meiner kalkulierten Anlage (41kWp) kommen nach 25 Jahren kumuliert 87k€ heraus, mit einem positiven kum. Cashflow nach 7 Jahren (Amortisation), ich habe mal den internen Zinsfuß für das Investment gerechnet (Kosten netto ca. 50k€), auf 25 Jahre gesehen sind das fette 2.1% pro Jahr. Wenn man jetzt zwar davon ausgehen kann, dass sich die Erträge nicht unter-inflationär entwicklen werden, ist das aber als Investment trotzdem nicht so der große Wurf ... oder übersehe ich etwas? Achja, Einspeisetarif 15ct/kWh und Bezugstarif 25ct/kWh habe ich benutzt. Für mich ist das in dieser Kalkulation auch noch ein sehr großes Fragezeichen, weil keiner sagen kann welche Tarife in 10 Jahren möglich sein werden. Das geht zwar jetzt etwas über das Steuerthema hinaus, aber im spreadsheet wird eben auch die Amortisation und Rendite (steuerbereinigt) errechnet. |

||

|

||

|

Ich habe mit dem Finazamt ausgemacht, dass die USt nur jährlich gemacht werden wird. PV-Anlage ist leider noch nicht montiert. Auch die Vorsteuer bekomme ich dann erst nächstes Jahr. Wie das mit der OeMAG Einspeisung funktioniert (monatlich/jährlich) weiss ich noch nicht. |

||

|

||

|

Bei gewissen Sachverhalten ist man Ist- und bei anderen Sollversteuerer. Bei der VSt ist man im Falle der PV Ist-Versteuerer und bei den PV Erträgen Soll-Versteuerer. Einen Geldfluss ans FA gibt es bei den PV Erträgen aber eh nicht, da es zu nem Übergang der Steuerschuld kommt. Da geht's also nur um die korrekte Meldung. Unter 100T Umsatz, kann man die UVA quartalsweise einreichen. Vorsicht, es ist zwar ein Nullsummenspiel jedoch kein Reverse Charge. Bei Wareneinkäufen aus anderen EU-Ländern handelt es sich um einen innergemeinschaftlicher Erwerb. Die Kennzahlen in der UVA bzw. USt- Erkl. sind andere als bei RC. |

||

|

||

|

Ich hatte jetzt mal mit dem Finanzamt kontakt, mir wurde folgendes mitgeteilt: - Die Rechnung lautet nur auf mich, somit kann nur ich die Anschaffung abschreiben - Bei der Ömag sind beide als Vertragspartner angeführt, somit können wir die Einnahmen 1:1 aufteilen. Ist für uns eigentlich recht gut, da beide Zuverdienstgrenzen ausgenutzt werden und fast keine Steuer zu zahlen ist. |

||

|

||

|

Das finde ich spannend. Also Ausgaben auf eine Person abschreiben und Einnahmen auf 2 Personen aufteilen ... ich werd' das mit unserem Steuersystem in 100 Jahren nicht verstehen. Unser Steuersystem (nicht reziprok) kann man mathematisch also nur mit Tensoren mit Rang >=2 beschreiben 😎, müsst' ich's erfinden, würd' ich's genauso machen 🤪 |

||

|

||

|

Ich bezweifle, dass diese Information so stimmt. Wie mittlerweile im Thread öfters ersichtlich geworden ist, werden seitens des Finanzamts leider öfters falsche Infos ausgegeben. Die oben erwähnte Beurteilung würde mEn auch keinen Sinn ergeben, da sich somit jeder die Rosinen rauspicken könnte. Ich habe es bereits hier im Thread geschrieben, es spielt bei der ESt keine Rolle wer auf der Rechnung steht. Sicher ist es besser wenn alle Leistungsempfänger oben stehen, abgestellt wird aber auf die tatsächlichen Gegebenheiten. |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]