Versteuern der PV-Anlage / AfA etc. - Seite 6

|

|

||

|

Hallo Baumau, darf ich hierzu nocheinmal genauer nachfragen: Heißt das mit der Bemessungsgrundlage, dass ich ein negatives Ergebnis des PV-Gewerbes dann ganz "mitnehmen" kann in mein E1, und damit das ESt.-liche Einkommen auch aus L16 (oder einem anderen Betrieb) verringern kann? Also z.B. mit degressiver Abscheibung: 35k€ Invest NETTO nach Förderung -> AFA 10.500€ Einspeisevergütung z.B. 3.750€ --> Verlust von 6.750€ aus Gewerbebetrieb Zu versteuerndes Einkommen aus L16: 30.000€ --> Gesamteinkünfte in E1 = 23.250€ Und damit noch zur Liebhaberei: falls die Einspeisetarife wider Erwarten wieder deutlich fallen sollten und sich in 20 Jahren dann keine Positive Bilanz ausgeht - was dann? Die Liebhaberei war ja nicht geplant, bzw. wäre das ja bei jedem insolventen Betrieb dann ein Problem!? Danke! |

||

|

||

|

Ja, Verlustausgleich zwischen diesen Einkunftsarten ist möglich. Man erstellt anfangs eine Prognoserechnung mit realistischen Werten. Diese Berechnung ist dann Grundlage für die Beurteilung der Liebhaberei. Wenn sich aus nicht beeinfluss-/vorhersehbaren Ursachen die Rechnung zum negativen ändert, führt das im Normalfall zu keiner Einstufung als Liebhaberei.

|

||

|

||

|

Wenn ich jetzt für meinen eigenen verbrauchten Strom UST zahlen muss, von welchem Betrag setze ich das an? Kann ich mir das "aussuchen" oder muss das von dem sein was ich es anderen verkaufe (aber da kann es ja auch unterschiedliche Beträge geben)? Bzw. wenn ich nur der ÖMAG verkaufe, muss ich es dann mir selber auch um diesen Betrag verkaufen und für diesen dir USt rechnen? |

||

|

||

|

Hallo Gawan, hier gibt es dazu Erfahrungen und Preise: Versteuern der PV-Anlage / AfA etc. |

||

|

||

|

für diese Grundfragen, erstmal den PV-Austria Steuerguide anschauen: https://www.energiesparhaus.at/forum-versteuern-der-pv-anlage-afa-etc/66664_3#642542 Den versteh ich auch noch Problemlos. Für weitere Fragen und Expert-Level, kannst hier dann weiterschreiben. Da komm ich aber auch nimma mit. Ich hab für mich mitgenommen: Wenn Anlage klein: nichts weiter machen, bei Kleinunternehmer-Regelung bleiben Wenn Anlage groß: Verzicht Kleinunternehmer sehr wahrscheinlich am sinnvollsten Wenn Anlage groß, aber Invest klein: Evtl. Pauschalierung für Kleinunternehmer ncoh sinnvoller. Und vor allem einfacher Die restlichen Tricks und Kniffe die hier besprochen werden, werd ich aber auch nie verstehen 😅 Bzw. alles auf Frau anmelden usw. hab ich alles leider versäumt |

||

|

||

|

Im Zuge der Unternehmensgründung ist das hier auch interessant: https://www.steuerverein.at/steuertipps-fuer-unternehmer/jungunternehmerinnen/ Beim NeuFög kann man z.B. einen 200€ Steuerberatungsgutschein in Anspruch nehmen. Die Gründung kann auch vor dem Errichten der Anlage erfolgen, damit sind alle anfallenden Kosten bereits auf den 'Betrieb' ausgestellt. Irgendwie alles spannend  Speziell für E-Autos sollte das auch andere AfA-Möglichkeiten bieten?! Speziell für E-Autos sollte das auch andere AfA-Möglichkeiten bieten?! Edit: Zusammen mit der Frau könnte man dann wohl eine gewerbliche GbR basteln, dann verbleibt zwar die ESt. bei den jeweiligen Partnern, aber die USt. müsste wie bei einer Personengesellschaft regelbar sein (Vorsteuerabzug). |

||

|

||

|

Auto ist immer mit Vorsicht zu genießen. Hier gibt es ganz spezielle Regelungen und die werden auch sehr strikt kontrolliert. Für einen PV-Anlagen-Betreiber besteht im Normalfall keine Notwendigkeit für ein KFZ, weshalb man da nicht profitieren wird können. Ausgenommen man fährt überwiegend aus betrieblichen Grüden, das wird aber eher die Ausnahme sein. Ein Fahrtenbuch ist Pflicht. Auch die EUR 200,- sind für den ersten Jahresabschluss, 1x USt-Erklärung und 2x ESt-Erklärung kommen da noch extra hinzu. Es würde mich wundern, wenn man da unter EUR 1.000,- weg kommt. |

||

|

||

|

Ja, da hat mir wieder einmal jemand Mist erzählt  |

||

|

||

|

Hallo ihr Steuerexperten. Eine Frage. Die Grenze für die Einkommenssteuer sind ja 730,- Euro. Ist die Grenze dann doppelt so hoch (1460,-) wenn die Rechnung von der Einspeisevergütung der Oemag auf Beide (Mann+Frau) ausgestellt wird ? Vielen Dank im Voraus. |

||

|

||

|

Folgendes zum Thema gefunden: Wenn der Abgabepflichtige lohnsteuerpflichtige Einkünfte bezieht, sind die Ergebnisse aus dem Betrieb der Photovoltaikanlage nur bei einer Überschreitung des Veranlagungsfreibe- trags gemäß § 41 Abs. 1 Z 1 EStG in Höhe von 730 Euro als Einkünfte aus Gewerbebetrieb zu erfassen. Wird die Photovoltaikanlage von zwei oder mehreren Steuerpflichtigen (z.B. Ehegatten) gemeinsam betrieben, dann sind die Einkünfte aufzuteilen (einheitliche und ge- sonderte Gewinnfeststellung nach § 188 BAO). In diesem Fall steht jedem Steuerpflichtigen der Veranlagungsfreibetrag von 730 Euro zu. Quelle: https://abstracts.boku.ac.at/download.php?dataset_id=11539&property_id=107 |

||

|

||

|

Danke für die Info. |

||

|

||

|

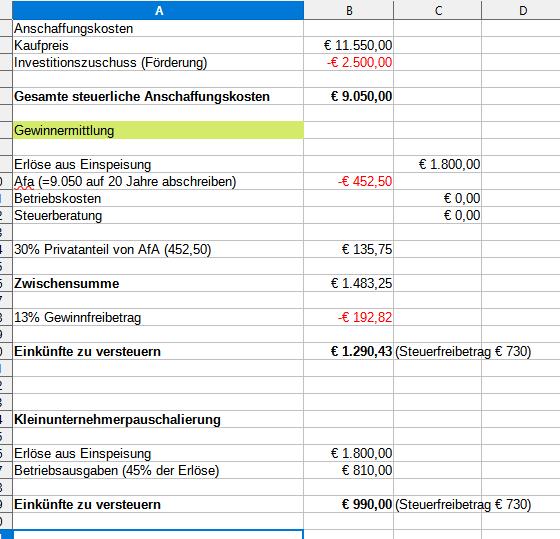

Guten Morgen, eine Frage, ich habe mir nach euren Angaben und meinen Recherchen jetzt ein EXCEL gebaut, stimmt das so? Wäre in meinem Fall für die 10,36kWp Anlage die Pauschalierung besser? (aufgeteilt auf 2 Betreiber wären wir auch jeweils unter den € 730)  lgM |

||

|

||

|

kann mir bitte jemand bei meinem Rechenbeispiel helfen? Anlage 25 kWp kWp [kWpeak, Spitzenleistung], erwarteter Jahresertrag 24000 kWh jährlicher Bezug aus dem Netz (aktuell ohne PV) 9000 kWh Welchen Überschuss kann ich jetzt wirklich erwarten? Man hört ja immer von 30% Eigenverbrauch. Variante 1 Reduziert sich also der bisherige bezogene Strom um 30%? Das wären dann 24000 kWh abzgl. 30% von 9000 kWh = 21000 kWh Überschuss? 21000 kWh x 25Cent (ja mir ist klar, das ist vielleicht nur jetzt so) = 5275€ Gewinn durch Überschuss-Einspeisung? Variante 2 Oder verbraucht man 30% vom erzeugten Strom selber? Das wären dann 24000 kWh abzgl. 30% = 16800 kWh Überschuss? 16800 kWh x 25Cent = 4200€ Gewinn durch Überschuss-Einspeisung? Damit gehe ich dann in die Steuerberechnung lt. dem Leitfaden von PV-Austria (Beispiel Seite 20): Anschaffungskosten Kaufpreis 28.031,00 € Förderung -7.250,00 € gesamte steuerliche Anschaffungskosten 20.781,00 € Gewinnermittlung Erlöse aus Einspeisung 4.200,00 € AfA (20 Jahre) -1.039,05 € Versicherung -200,00 € Steuerberatungskosten -300,00 € 30% Privatanteil von AfA 311,72 € Zwischensumme 2.972,67 € 13% Gewinnfreibetrag -386,45 € Einkünfte aus Gewerbebetrieb 2.586,22 € Einkommenssteuerbelastung Einkünfte 2.586,22 € Freibetrag -730,00 € Steuerpflichtiger Betrag 1.856,22 € Amortisation 48% Einkommenssteuer 890,98 € Erlös Überschuss abzgl. Steuer 3.309,02 € Amortisation (Anschaffung / Gewinn) 6,3 Jahre Frage: Wir sind 3 Hauseigentümer (je 1/3), wie teilt man das jetzt auf? Von welchem Betrag würde ich hier ableiten können, ob bei Aufteilung auf 3 Hausbesitzer alle 3 unter die Steuerfreigrenze fallen würden? Drittelt man hier einfach die Einkünfte aus dem Gewerbebetrieb? Wie müsste die Rechnung dann aussehen? vielen Dank und lg! |

||

|

||

| Hallo jotschi, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

wir hatten die gleichen Gedanken. Bei mir läufts auf eine GesbR hinaus, hatte da Kontakt mit dem Steuerberater. |

||

|

||

|

Wenn man mit seine Frau/Lebensgefährtin im Zuge des Hausbaus die PV-Anlage errichtet, reicht es dann wenn beide auf der Rechnung/Förderantrag usw. draufstehen um den Gewinn zu splitten oder muss man eine GesbR "gründen"? Oder braucht man die GesbR nur um die USt zu bekommen (UID)? |

||

|

||

|

lt. Steuerberater ist das so, wenn der Gewinn auf mehrere Personen aufgeteilt werden soll. Nur dann kann jeder den Steuerfreibetrag abziehen. Ist auf jeden Fall für uns das günstigste Modell |

||

|

||

|

Braucht es nun eine GsbR oder reicht es wenn beide Partner auf der Rechnung stehen oder müssen beide Partner als Anlagenbetreiber eingetragen sein? Laut Oemag muss mittels Formular die Rechtsnachfolge auf beide Partner durchgeführt werden. |

||

|

||

|

Unglaublich. Ich glaub die PV war ein Fehler. 😅 Steuerberaterkurs wollt ich keinen machen und für den Staat hab ich die Anlage schon garnicht gebaut... 😝 Wird wohl kommendes Jahr eine Herausforderung werden die Erträge auf meine Frau und mich (1:1) aufzuteilen. Gezahlt haben wir sie beide und sie gehört auch uns beiden zu gleichen Teilen...na ich bin gespannt, aber ist ja noch etwas Zeit... Aktiengesellschaft oder was auch immer will ich dafür aber jetzt bitte nicht gründen 🤪 |

||

|

||

|

Das ganze war wohl noch weniger Problem, als es nur ein paar Cent/kWh gegeben hat ... da sind die meisten sowieso unter den 730,- geblieben 😁 Eine Frage: Kann ein Zählpunkt überhaupt auf mehrere Personen laufen, bzw. kann in Folge die Gutschrift für die Einspeisevergütung auf mehrere Personen lauten? |

||

|

||

|

Bei NetzNÖ kann nur eine Person für den Zählpunkt angegeben sein. Als PV Anlagenbetreiber laut Oemag können es mehrere Personen sein. |

||

|

||

|

Irgendwer muss ja dann mal Erfahrung damit haben, wie man das mit einer 10-15kwp Anlage handelt und wie die Beste Vorgehensweise ist. Ist ja ein "ich helf dir gern und gratis Forum" und kein Wir vermitteln Steuerberater für PV Forum :D. Weil dann wär hier den meisten geholfen |

||

|

||

|

So einfach ist eine optimale Lösung leider nunmal nicht - hängt immer von der jeweiligen Person ab (zB gibt es noch Einkünfte aus Vermietung, macht es nicht unbedingt Sinn in die Ust zu optieren ...) - aber auf den mittlerweile 6 Seiten wurde das Thema eigentlich komplett durchgekaut, inkl. so Dingen wie degressiver AFA, Ust Optierung inkl. Wegfall von Umsatzsteuerberichtigungen nach 5 Jahren bei Wechsel in die Kleinunternehmerregelung, Kleinunternehmerpauschalierung usw ... Ansonsten gibt es schon einen Grund, warum man bis zum Steuerberater ein Studium + Praxiszeiten + 4 schriftliche Klausuren + eine mündliche Prüfung benötigt. Die 730 sind übrigens kein allgemeiner Freibetrag! Bis 730 zahlt man keine Steuer, zwischen 730 und 1460 wird eingeschliffen und darüber gibt es gar keinen Freibetrag mehr |

Beitrag schreiben oder Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]