Variabler Kredit erhöht sich extrem. - Seite 41

|

|

||

|

Wer, wo? Also ich nicht😊. Ivch bin grundsätzlich ein positiver Mendsch. Meine Prognose steht, hatte auf 0.5% getippt (wir hinken ja der FED hinterher). Ich tippe noch auf 2x 25 BP bis zum Peak 4%. |

||

|

||

|

Aber was genau sind die geheimen Pläne der EU? Bin insgesamt weit weniger pessimistisch. Natürlich stecken wir nach der langen Niedrigzinsphase, dem Ukraine-Krieg, aber auch dem Klimawandel (endlich) im Umbruch. Allerdings ist unser System insgesamt robust. Kurzzeitige Verwerfungen wird es immer geben. Es ist zwar noch zu viel Gießkanne, aber ich finde es äußerst positiv, dass besonders auf die Schwächsten mit den Hilfen und Lohnerhöhungen geschaut wird. Jetzt haben wir die Chance die (grünen) Pflöcke für die Zukunft einzuhauen. |

||

|

||

|

Was hat sich in den letzten 7 Tag geändert? - Die Einlagen der Silicon Valley Bank sind gerettet - Die Problematik mit den Anleihebeständen ("held to maturity") war bekannt - Die Inflation ist weiter da - Die Credit Suisse - Probleme existieren seit Jahren Da die Banken im Vergleich zur Finanzkrise viel höhere Kapitalpolster haben, glaube ich nicht an weitere Probleme. In 4 Wochen geht's weiter mit den Zinserhöhungen. So gesehen hat die EZB richtig gehandelt. Ich hoffe nur, dass die Staaten die Gießkannen einpacken und die höheren Zinsen endlich wirken können. |

||

|

||

|

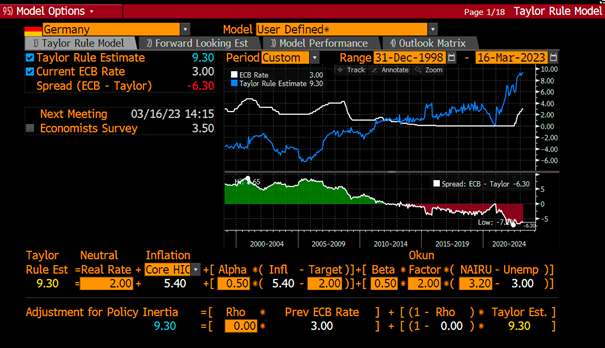

in Ergänzung zu den heutigen Marktdaten anbei noch die aktuelle Einschätzung gemäß Taylor-Regel. Ist gegenüber Mitte Februar leicht zurückgekommen.  |

||

|

||

|

ohne Gießkannen gewinnt doch keiner mehr eine Wahl. Wenn Wahlen anstehen, wird sicher wieder fleißig gegossen 😉 |

||

|

||

|

Die steigenden Zinsen führen zwangsläufig zu Spannungen und diese werden sich in den kommenden Monaten weiter an diversen Stellen entladen. Wo genau, wird man sehen, aber schadensfrei geht das an den Märkten vielleicht nicht vorüber. Hat sich von den Fachleuten hier mal jemand näher mit dem Thema „leveraged buyout loans“ kurz LBO's (Fremdkapital finanzierte Übernahmen) beschäftigt? Bei den großen Investmenthäuser/Banken dürften solche Übernahmekredite ja in letzten Jahren, wo Geld nichts kostete, ein ziemlicher Renner gewesen sein. Warum erwähne ich das? Weil mich das an die Geschichte mit den Mortgage Backed Securities (MBS) Ende der 00er Jahre erinnert. Denn auch die LBO hat man - wenn es stimmt was ich gelesen habe - wieder in große Pakete zusammengeschnürt und so mit guter Bonitätsnote versehen weiterverkauft. Nun stiegen die Zinsen... |

||

|

||

|

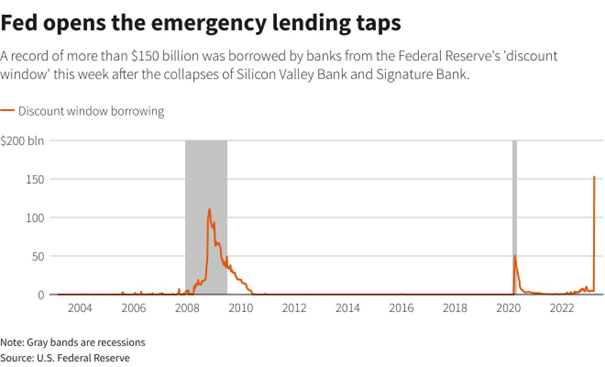

Ich habe mich mit LBOs und MBS derzeit nicht beschäftigt, das eigentliche aktuelle Problem in den USA ist meiner Ansicht nach aber ein anderes - und das hat durchaus Potential für heftigere Turbulenzen. Durch die stark gestiegenen Zinsen, ist der Wert der Veranlagungsportfolios zum Teil deutlich "unter Wasser". Jetzt stellt man sich als einer, der die europäischen Standards an Risikomanagement gewöhnt ist natürlich die Frage, warum keine Zinsabsicherung erfolgte. Die Ursache liegt in der amerikanischen Bilanzierungsmethodik, die dazu führt, dass Held to maturity (HTM) Positionen - also Anleihenbestände, die bis zur Fälligkeit gehalten werden, i.d.R. zinsseitig nicht abgesichert werden. Dazu kommt, dass in den USA Banken unterhalb von 250 Mrd. Bilanzsumme keiner Reglementierung wesentlicher Verhältniszahlen (z.B. LCR - Liquidity Coverage Ratio) unterliegen und generell im Gegensatz zu Europa wesentliche Kennzahlen wie beispielsweise das IRRBB (Interest Rate Risk in Banking Books) keinem Stresstest unterworfen werden. In Summe also ein momentan schweres Dilemma für das FED, das diesen Trade off in der Zielgestaltung zwischen Inflationsbekämpfung und Finanzstabilität bewerkstelligen muss. Marksteitig (2Y Treasury Rendite) wird dort aktuell von einer Zinsreduktion um volle 100BP (1%) ausgegangen:  |

||

|

||

|

Die HTM - Problematik betrifft die europäischen Banken auch. Man geht von mehreren 100 Mrd Buchverlust aus. Das wird in den nächsten Monaten schlagend. Bisher konnte man die Sparzinsen niedrig halten, jetzt beginnen sie zu steigen. Aktuelle Entwicklung: Fed-Bilanz steigt massiv https://www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm Zinssenkungen werden eingepreist Mein Verdacht: Inflation wird weiter steigen, den Notenbanken fehlen die Mittel, sie zu bekämpfen. In wenigen Monaten haben wir den Salat. Noch schwieriger wie die Kreditseite ist im Moment die Anlageseite finde ich. Was willst du machen, wenn du Geld hast bzw. wo übergewichten? Basis: 10% Inflation, die Staaten können wenig dagegen machen. Meine Meinung: Immos: (real) massiv fallend Sparbuch (gebunden): Geldvernichtung Aktien? Cash (für Einstieg)? Gold? Gold hat übrigens am Freitag über +3% gemacht. |

||

|

||

|

Immos: leicht fallend bis stagierend, in guten Lagen stabil und mittelfristig steigend. Aktien / US-Aktien: volatil, aber tendenziell nicht mehr viel fallend trotz relativ hoher Bewertung (CAPE Multiple). US Bilanz: JP Morgan hat berechnet, dass wenn das BTFP Progwmm voll ausgelastet wird, bis zu 2.000 Mrd "gedruckt" werden bzw. die Bilanz verlängert wird. Allein dadurch, dass die Banken ihre Langlaufenden Anleihen, welche im Minus sind, zu par eintauschen dürfen. Die FED hat bereits wieder Spielraum für gleichbleibende Zinsen. Die EZB sitzt hingegen in der Doppelmühle aus zweistelliger Inflation und sich verdunkelnden Horizont im Bankensektor, wo hingegen, anders als in US, ausreichend Absicherungen auf der Anlageseite vorhanden, also die Bonds on den Bilanzen der Banken wegen Basel III ausreichend gehedget sind. Sparbuch war real negativ, bleibt real negativ und wird weiter nur vor nominalen Wertverlust schützen. |

||

|

||

|

ja, nur sind diese im großen Gegensatz zu den US-Banken auf der Aktivseite gut abgesichert - und unter ständiger Kontrolle und Aufsicht des Regulators (wie oben beschrieben) und durchlaufen laufend Stressttests der Aufsicht (EBA, EZB). Hier habe ich noch kein Zahlenmaterial. Was konkret wird schlagend? Die Positionen wären ja bereits zum jetzigen Zeitpunkt ohne Absicherung unter Wasser. Im EUR-Raum langsamer als in den USA, wo sich die Banken traditionell strukturell unterschiedlich refinanzieren. stimmt - das ist jedoch die einzige Notenbank, wo das spürbar passiert (SVB bedingt kürzlich sogar sehr stark) und die Panik in den USA noch stärker verdeutlicht  ... was auch aggregiert zu einem Bilanzsummenwachstum der G3 Notenbanken (EZB, FED, BoJ) geführt hat.  auch hier ist ein deutliche Erhöhung der Notenbankbestände in den vergangenen Wochen zu verzeichnen - hier z.B. China  |

||

|

||

|

Der Sargnagel für die SVB war im Wesentlichen folgender: Sie haben massiv Staatsanleihen im Bestand, quasi unverzinst. In den letzten Monaten sind die Zinsen massiv gestiegen und die Banken mussten den Sparern in Richtung 5% auf 2 Jahre zahlen, sonst hätten die Sparer Staatsanleihen gekauft. Solange die Sparzinsen niedrig waren, waren es auch die tatsächlichen Verluste (nicht Buchverluste!!) Europa: Die Situation ist im Prinzip die gleiche. Schön langsam verlangen die Sparer wieder ordentliche Zinsen. Jetzt habe ich Staatsanleihen mit 0% im Bestand und muss dem Sparer bald 3% zahlen. Das funktioniert nicht. Meine Frage, ich verstehe das wirklich nicht: Du schreibst, wenn sich die Banken nicht abgesichert haben. Wie könnte man sich absichern? Klar, am Markt, aber wer ist das die Gegenpartei? Diese Parteil hätte ja jetzt auch Hunderte Millarden Verlust. Die Banken haben massiv Staatsanleihen gekauft, bei der EZB hinterlegt und billiges Geld bekommen. Dieses billige Geld (TLTRO) wurde verteuert und läuft aus. Die Bank hat quasi einen Kredit zu 0% vergeben (an die Staaten) und muss sich mit 2% am Markt refinanzieren. Das ist das Problem. Einzige Alternative ist kostenloses Geld der EZB = QE = Inflation? |

||

|

||

|

Hallo apollo00, hier gibt es dazu Erfahrungen und Preise: Variabler Kredit erhöht sich extrem. |

||

|

||

|

Zur SVB: Mir wurde folgender Text (von weit besser Informierten, als ich es bin) empfohlen und ich finde ihn gut. https://earlyretirementnow.com/2023/03/16/march-2023-market-musings/ Die SVB ist durch das Startup-Invest schon was besonderes. Die Startups holen sich Geld über "VC Firmen" und haben dann auf einen Schlag sehr viel Geld und das lag bei der SVB. Zum anderen konnte die SVB das Geld nicht in Kredite für Startups anlegen, weil die keine Kredite brauchen, sie haben ja das Kapital der "VC Firmen". Wohin mit den Milliarden? Lang laufende Staatsanleihen! Klingt ja nicht sonderlich riskant oder unvernünftig. Die massive Zinsrally hat das Geschäftsmodell zerstört. Der Artikel geht auch auf das Konzept des "provozierten" Banken-Runs ein, Nobelpreis 2022. Ich halte die Ansteckungsgefahr für gering und die Maßnahmen der Zentralbanken werden ein "What ever it takes!" sein. Aber ich kenn mich auch nicht aus. |

||

|

||

|

Die Gegenpartei für jemanden, der fix verzinste Staatsanleihen in seinem Bankbuch hält und sich gegen Zinsanhebungen absichert ist beispielsweise ein Pensionsfonds oder eine Mitarbeitervorsorgekasse, die Fixzinseingänge suchen (um ihren Verpflichtungen nachzukommen) und dafür variabel zahlen - oder eine Bank, die ihren Bestand an variabel verzinsten Verbindlichkeiten (Einlagen) durch SWAP-Vereinbarung in fix dreht - oder ein Long Duration Staatsanleihefonds, der in einem gewissen Laufzeitenband Fixzins sucht und sich diesen nicht über einen Anleihenkauf holt, sondern über einen SWAP. Man darf sich das auch nicht vorstellen, dass es weltweit nur einen oder einige wenige Handelspartner gibt - das sind tausende Marktteilnehmer mit unterschiedlichstem eigenen Anforderungsprofil, die am Markt eben ihre Risiken austauschen - je nach Situation und je nach Marktlage. Daher: die Aufsicht funktioniert in Europa gänzlich anders als in den USA und die Eigenmittelausstattung ist ebenfalls deutlich besser. Wesentlich ist in diesem Zusammenhang die Funktion der im Gegensatz zu den USA in regelmäßigen Abständen erfolgenden Stresstests, die genau diese Szenarien (Zinshift, Kreditausfälle, Einbruch Wirtschaftswachstum, etc.) und deren Auswirkung auf die Bankbilanzen simulieren. Bzgl. SVB anbei ein sehr guter Artikel, der meine o.a. Ausführungen verdeutlicht: https://www.nytimes.com/2023/03/19/business/economy/fed-silicon-valley-bank.html

|

||

|

||

|

Danke für die Gegenparteien... ob die Nachfrage in dem Ausmaß war, wird sich zeigen bzw. haben die halt dann den Verlust. Noch eine Anmerkung zum Goldanstieg in China: Das sieht sehr nach Russland aus... |

||

|

||

|

... oder einen Gewinn wenn es sich handelt um und somit ihre Passivseite optimiert. Ist alles wie gesagt keine one-way Sichtweise. btw: Renditen heute im Gefolge der Bankenkrise wieder auf dem Rückzug  |

||

|

||

|

Spannend. Vielen Dank für den interessanten Einblick! Das bedeutet zusammengefasst, die "Tauschpartner" der niedrigen SWAP-Sätze der Vergangenheit sind so lange kein Problem, wie ihre SWAP-Anlagen zur Absicherung entgegengesetzter Positionen dienen oder diese möglichst gut verteilt sind, so dass kein strukturelles Problem entsteht? Ist das bei den meisten internationalen Banken und Pensions- oder Versicherungsfonds etc. der Fall oder ist das noch eine Unbekannte? |

||

|

||

| Hallo TheSeeker, kostenlos und unverbildlich kann man das auf durchblicker.at vergleichen, geht schnell und spart viel Geld. | ||

|

||

|

gerne, das Thema Absicherung (egal ob Zinsänderungs-, Kredit-, Währungs-, Liquiditätsrisiko, etc.) bzw. das bewusste Eingehen von Risikopositionen ist einfach zu vielschichtig, um daraus vereinfachte Schlüsse zu ziehen (die zwar wie so oft angenehmer und vermeintlich leichter zu argumentieren sind, jedoch relativ wenig mit der Realität des jeweiligen Risikoträgers zu tun haben). Nur weil eine Bank bei tiefem Zinsniveau den Fixzinsbereich bei Hypothekarkrediten stark gefördert und vertrieben hat, bedeutet nicht, dass diese bei steigendem Zinsniveau Verluste macht. Nur weil eine Bank mit ihren Kunden bei höherem Zinsniveau verstärkt fix verzinste Spareinlagen vereinbart oder entsprechende Schuldverschreibungen emittiert hat, resultiert daraus bei sinkendem Zinsniveau keine automatische Verlustposition. Zinsseitig spielt hier das Managen des Zinsänderungsrisikos eine Rolle. Bei einem Anleihenfonds, der in z.B. non-investment-grade corporate bonds investiert, kommt dafür das Managen des Kreditrisikos dazu, das durch den Verkauf von Credit-Default SWAPs bestehender Anleihenpositionen gehedget wird .... oder Kreditrisiko mit dem Kauf derartiger SWAPs aufgebaut wird, wenn keine Anleihenpositionen gekauft werden wollen (können, etc.). Und genau so verhält es sich für tausende Banken, Pensions- und Mitarbeitervorsorgekassen, Staatsfonds, Sozialversicherungsträger, Versicherungen, die Bundesfinanzierungsagentur, Investmentfonds, ETFs, etc., etc., die ihre Positionen/Risiken laufend managen und dafür je nach Bedarf Derivate (Optionen, Futures, SWAPs) einsetzen. Das ist alles der Job des jeweiligen Asset- und Liability Managements und der Risikoabteilungen. Den besten Überblick über die weltweite Gesamtsituation hat neben den nationalen Notenbanken die Bank für internationalen Zahlungsausgleich (BIZ). Aber natürlich: der überwiegendste Teil des Derivatehandels wird durch die "großen" Marktteilnehmer abgewickelt. |

||

|

||

| Hallo LiConsult, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

die Marktwette gegen die FED bleibt aufrecht - der Markt preist nach wie vor Zinssenkung ein  |

||

|

||

|

Inflation vs. Markt Na wir werden ja sehen... |

||

|

||

|

Credit Suisse Rettung bringt noch keine Entspannung. Ein Mysterium an menschlicher Psyche was Panik ausmacht. Wenn ich daran denke wie viel mein Studium auf dem "Homo Oeconomicus" aufgebaut war und was das eigentlich für ein schwachsinniges Konzept ist. Man traut sich langsam echt keine Prognosen abgeben. |

||

|

||

|

Die Inhaber von Credit-Suisse-Anleihen im Wert von 17 Milliarden Dollar werden nach der Übernahme der Bank durch die UBS ihre Investitionen verlieren. So etwas kann keine Entspannung bringen...ganz im Gegenteil... |

Beitrag schreiben / Werbung ausblenden?

Einloggen

Einloggen

Kostenlos registrieren [Mehr Infos]

Kostenlos registrieren [Mehr Infos]