Sondertilgung - macht ihr das? Wie? - Seite 2

|

|

||

|

Ah, jetzt sehe ich es. Dein Link ist ja sogar auf deine Werte eingestellt ;) Du zahlst 20.000€ pro Jahr. 5.000€ konstante Sondertilgung und 15.000€ auf Zinsen und "normale" Tilgung verteilt.

Das ist der Fehler. |

||

|

||

|

Das ist der korrekte Tilgungsplan, mit dem du vergleichen musst:

https://www.testsieger-kredit.at/kreditrechner/?type=l&calculate=calculate&kreditbetrag=250.000%2C00&effektivzins=2%2C00&anfangsdatum=01.04.2017&laufzeit=30&mrate=833&dstilgung=0&restschuld=0%2C00&vergleichszins=8%2C12&rateninterval=y#ergebnisse |

||

|

||

| Hallo Kane, kostenlos und unverbildlich kann man Kredite auf durchblicker.at vergleichen, das hilft auch das Angebot der Hausbank besser einschätzen zu können. | ||

|

||

|

Um das wirklich korrekt zu vergleichen würde ich anders vorgehen. Normalerweise werden ja nicht nur die Zinsen bedient, sondern mit der Rate wird auch gleichzeitig getilgt.

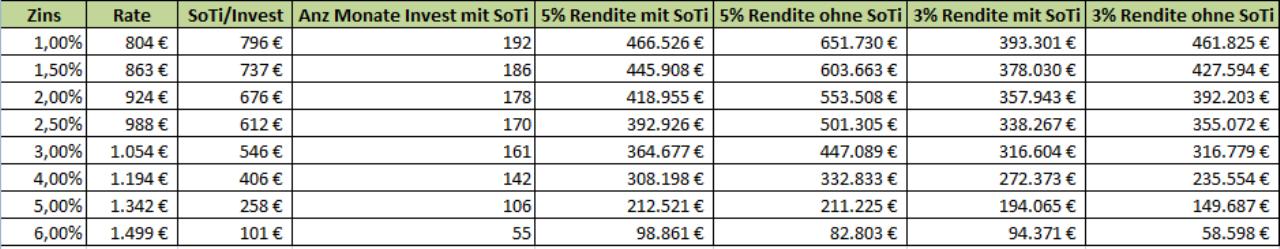

Diesmal wieder 250.000€ Kredit. Allerdings wird der Kredit mit der Rate immer bedient. Ich nehme für das Beispiel an, dass pro Monat ein verfügbares Kapital von 1.600€ vorhanden ist. Davon wird immer die Rate abgezogen, die je nach Zinssatz variiert. Es gibt 2 Varianten: Mit Sondertilgung Sondertilgungshöhe: 1.600€ - Rate Investitionshöhe solange der Kredit nicht getilgt ist: 0 Investitionshöhe wenn der Kredit getilgt ist: 1.600€ Investitionsdauer: Hängt davon ab wann der Kredit getilgt wurde, also je nach Zinssatz. Ohne Sondertilgung Sondertilgungshöhe: 0 Investitionshöhe: 1.600€ - Rate Investitionsdauer: 30 Jahre Sondertilgung oder Investment wird immer pro Monat gemacht. Ergebnis: Nach 30 Jahren sieht das Ergebnis dann so aus:

Es stimmt also, es kann sich durchaus rentieren, anstatt in die Sondertilgung zu investieren renditestarke Investments zu tätigen. Je höher die Rendite, desto mehr rentiert sich dies logischerweise. Bei einer Rendite von 5% rentiert sich das ganze bis zu einem Zinssatz von 5%. Bei einer Rendite von 3% rentiert sich das ganze bis zu einem Zinssatz von 3%. Man kann also wirklich davon ausgehen, wenn monatlich investiert wird, und die zu erwartende Rendite höher als der Zinssatz des Kredits ist, rentiert sich die Geschichte. Also ganz so einfach ist es dann doch nicht  . Danke Kane für die Anregung. . Danke Kane für die Anregung.

Ob nun die Schulden getilgt werden oder investiert wird muss natürlich jeder selber wissen. Zumal es für die meisten eh schwer ist wirklich jeden Monat stur zu investieren bzw eine Sondertilgung zu tätigen. Für mich persönlich bedeutet dies, dass ich aber einer bestimmten Kreditsumme anfange werde darüber nachzudenken neben der SoTi auch anzufangen zu investieren. Ich möchte dennoch meine Schulden so schnell wie möglich los werden, zumindest bis zu einem gewissen Maß. Lebt sich für mich dann eben leichter. |

||

|

||

|

höchst interessant, der Vergleich, ich muss mir das mal in aller Ruhe anschauen und meine eigenen Schlüsse ziehen.

Sind ist da eigentlich die KESt berücksichtigt? Ich muss ja bei der Rendite in Wahrheit immer ein Viertel wegrechnen? oder ist das eh schon Netto? |

||

|

||

|

Immer dann wenn du Netto mehr % rauskriegst als du Zinsen zahlst (also nach Steuern, Fondsgebühren etc.) lohnt es sich. Theoretisch! Weil deine zukünftige Rendite bei Aktien kannst du halt nicht planen, die aktuellen Kreditzinsen weißt du aber fix. So groß wie aktuell ist der Gap aber wohl nur selten (historisch niedrige Zinsen aber sehr guter Aktienmarkt). Wenn ich jetzt was übrig hätte würde ich investieren ;)

In Zukunft werde ich aber sicher beides machen. |

||

|

||

|

Ich würde trotzdem sondertilgen. Was erledigt ist, ist erledigt.

Das Veranlagungsrisiko wird hier mMn. vernachlässigt. Die Kurse sind auf einem All Time high, nur mehr eine Frage der Zeit, bis es runtergeht. Dann kann man billig einsammeln, wer das will. Aber zocken würd ICH nicht, nur mit einem kleinen Betrag maximal.... wenn der Kredit erledigt ist, schaut das schon anders aus. |

||

|

||

|

Habe den Kredit auf 20 Jahre genommen. Seit Anbeginn zahle ich monatlich die Kreditrate nochmals als Sondertilgung zurück. Vom Urlaubs/Weihnachtsgeld und was halt sonst noch daher kommt wird ein Gutteil auch in die Sondertilgung gesteckt.

Anfang nächsten Jahres werde ich den Kredit nach nicht ganz 5 Jahren dann resttilgen und die Geschichte ist erledigt. Einschränkungen hat´s in dieser Zeit eigentlich keine gegeben, Urlaube und Ausflüge haben wir auch regelmäßig gemacht. Nebenher habe ich natürlich auch immer einen Teil des Gehaltes weggespart, so dass ich den Kredit auch jetzt schon tilgen könnte - aber eine gewisse Reserve in der Hinterhand schadet nicht. Die Bank hat mit dieser Vorgehensweise nicht unbedingt eine Freude, weil sie nicht allzu viel an mir verdient - aber genau das zeigt mir, dass es der richtige Weg ist. |

||

|

||

|

Sag ich ja die ganze Zeit, dass das ein großes Risiko hat. Deshalb würde und werde ich auch nur einen Teil anlegen, von dem ich verkraften könnte, wenn ich einen Verlust darauf mache. Potentiell wird es aber ein Gewinn und hilft beim schneller tilgen. Mir ging es ja auch nur darum zu zeigen, dass bei entsprechender Rendite (die aber bei Aktien nie sicher ist), das Investment mehr lohnt als die Tilgung. Aber momentan bin ich bei den Börsen noch ganz guter Dinge. Dieses Jahr kann man sicher noch ganz gut Gewinn machen. |

||

|

||

|

Dann reden wir eh alle grundsätzlich vom selben 😉: Runterkommen von den Schulden und der Laufzeit. Mit Spielkapital gleichzeitig veranlagen, wer sich das zutraut und das nötige Kleingeld hat, um wiederum mit einem möglichen Gewinn einen Teil sonderzutilgen. Dabei bewusst sein, dass die Veranlagung auch mal ins Minus gegen kann und auch wird - auch ETF's! |

||

|

||

|

Bei der Sondertilgung mache ich es auch so das ich monatlich was auf ein Sparkonto gebe und dann am

Jahresende Sondertilge (die Differenz zu einer theoretischen 6% Rate). Ich würde wenn dann mich etwas mehr Risiko veranlage eher das Geld für die Pension nehmen als die Sondertilgungen. |

||

|

||

|

Ich Sondertilge nicht direkt. Ich park "übriges" Geld auf einem Sparkonto und steht auch dort immer zur Verfügung. Der plan wär bei Bedarf (falls ich das Gefühl hab die Zinsen würden jetzt einiges Anziehen) dann diesen Betrag als grössere Tilgung herzunehmen. Ansonsten nehmen wirs für andere Sachen teilweise her um einfach mehr vom Leben zu haben. Urlaube, "Spielzeug" etc.

Ich zahle aber schon seit 10 Jahren vorm Kredit einen monatlichen Betrag in Aktienfonds ein wo ich das Portfolio selbst bestimm. Um generell eine bessere Rendite als beim Ansparen zu bekommen und den cost average Effekt zu nutzen. Das soll dann in 20 Jahren herhalten um den grössten Brocken vom Restkredit zu tilgen (wenns so halbwegs läuft). |

||

|

||

|

interssantes thema.

aber du hast recht, meistns wird nicht sondegetilgt, weil das neue auto oder sonst as dazwische kommt. ich leg monatlich eur 300 in verschiedene aktienfonds an. mach damit jährich mein 10 bis 15 %. (gegenüber den jetztigen kreditzinsen isses absolut genial) wenn mir vrkommt, der markt dreht sich, und am kapitalmarkt is nix mehr zu holen, dann mach ich sondertilgungen, spätestens jedoch 2025. dann ist mein kredit vorzeitig fördisch. bis jetzt geht mir der plan sehr gut auf. |

||

|

||

|

Wir wohnen jetzt seit über einem Jahr im Haus, aber sondertilgen werde ich erst wenn alles am Haus fertig ist. |

||

|

||

|

Ketzerische Frage: Ist denn an einem Haus jemals alles fertig? *g*

Das klingt ein bisschen nach einem Plan, der auf "niemals" hinaus läuft.  |

||

|

||

|

Hallo, Ich hätte eine Frage bezüglich Sondertilgung. Ich habe einen Variablen Zinssatz und zahle jetzt monatlich 100Euro zusätzlich ein. Verrechnet die Bank (bawag) erwas extra wenn ich kleine Beträge tilge? Die Zinsen die ich alle 3 Monate zahle sind seit ich die 100euro zahle etwas höher geworden (ca 20euro). ist es besser jährlich oder monatlich zu zahlen? |

||

|

||

|

wir haben bei unserem alten Hauskredit quasi fast immer sondergetilgt. Die damalige Rate war bei einem sehr hohen Zinssatz von gut 5 % ca 500€. Danach wurde der Zinssatz langsam gesenkt und wir hätten nur mehr ca 350€ zu zahlen gehabt. Haben aber weiterhin die 500€ bezahlt. 1-2x im Jahr habe ich Beträge sondergetilgt, die sonst nur rumgelegen wären. Also sobald wieder zusätztlich zum "Notgroschen" ein paar Tausender verfügbar waren, wurde das auch eingezahlt. |

||

|

||

|

Ich würde sagen, das hängt von deiner Bank ab (wobei: ich bilde mir ein bei variabel müsste das jederzeit gehen?) - frag am besten direkt nach. Bei uns wäre es zwar kostenfrei auch monatlich möglich, aber der Bankmensch bat uns ihm Arbeit zu ersparen und nur 1-2x jährlich zu tilgen. Er muss jedes mal einen neuen Tilgungsplan erstellen und aushändigen. Achtung: die variablen Zinsen haben sich in den vergangen Monaten zwar kaum verändert, aber die kleine Veränderung war genug um zB beim 3mon Euribor über eine Schwelle drüber zu gehen. Ich vermute DAS erklärt deine höheren Zinsen. Gute Nachricht: die Zinsen haben sich wieder nach unten bewegt  |

||

|

||

|

in der gegenwärtigen niedrigzinsphase machen sondertilgungen nur dann sinn, wenn man ausreichend rücklagen für rep. am haus, neubeschaffung auto, vorübergehenden verdienstentgang odgl. gebildet hat. wie wichtig liquidität ist weis man spätestens dann, wenn man im falle einer insolvenz von banken und rechtsanwälten zur kasse gebeten wird. besser erspartes auf die seite legen, und tilgen wenn die zinsen wieder steigen. planung ist das halbe leben.

|

||

|

||

|

Danke für die Antworten. Ändert sich der Zinssatz auch wenn ich keine Benachrichtigung von der Bank bekomme? habe den 3M Euribor. Das würde natürlich alles erklären |

||

|

||

|

Bei uns startet der neue Kredit erst. Allerdings haben wir unseren alten Kredit nach 10 Jahren statt 20 Jahren fertig abbezahlt gehabt. Die ersten Jahre haben wir wenig sondergetilgt, da Karenzeiten und noch Dinge die fertig zu machen/ wichtiger waren. Danach haben wir innerhalb kürzester Zeit den Kredit abbezahlt. Wir haben aber auch ein sehr hohes Familieneinkommen sowie hatten einen relativ niedrigen Kredit (zum Zeitpunkt der Kreditaufnahme war das Einkommen ca. halb so hoch). Wir mussten dafür eigentlich auf nichts verzichten. Ich weiß nicht, wie es gewesen wäre, wenn es Verzicht auf Urlaub oder so erfordert hätte. |

Dieser Thread wurde geschlossen, es sind keine weiteren Antworten möglich.

Dieser Thread wurde geschlossen, es sind keine weiteren Antworten möglich.Nächstes Thema: Mischform fix - variabel